关注经济热点

一起实现我们的中国梦

2022年数字人民币在试点范围、应用场景、功能拓展等方面取得多项进展。

截至2022年12月16日,全国共有17省份全域或部分地区开展数字人民币试点,即北京、天津、河北省、大连、上海、江苏省、浙江(杭州、宁波、温州、湖州、绍兴、金华),福建(福州、厦门)、山东(济南、青岛)、长沙、广东省、广西(南宁、防城港)、海南省、重庆、四川省、云南(昆明、西双版纳)、西安。

数字人民币智能合约初试锋芒

各地在数字人民币具体应用场景方面积极进行拓展。其中值得注意的是,2022年8月全国首例数字人民币穿透支付在雄安落地,保障农民工工资不被分包企业截流、挪用。所谓穿透支付,即通过智能合约技术,将工资款以数字人民币形式,从总包企业的数字钱包流转至分包企业的数字钱包,最终穿透支付至农民工个人的数字钱包。在工资款支付过程中,分包企业仅有查询权限,无法截流、挪用工资款。

2022年9月,中国人民银行数字货币研究所所长穆长春表示,数字人民币智能合约已经在政府补贴、零售营销、预付资金管理等领域成功应用。同月,中国人民银行数字货币研究所(下称数研所)正式发布数字人民币智能合约预付资金管理产品“元管家”,可用于防范商户卷走预付金跑路。2022年年底,数字人民币App实现无网无电支付功能,截至目前,该功能适用于部分安卓机型。

数字人民币 视觉中国 图

数字人民币 视觉中国 图江苏苏宁银行金融科技高级研究员孙扬向澎湃新闻(www.thepaper.cn)分析称,数字人民币开始向重要的民生资金流发展,如补贴发放、农民工工资、预付费资金管理等,这反映了国家和金融监管部门利用数字人民币加强服务民生,提升金融风险管控的很重要的务实理念。

上海交通大学上海高级金融学院教授胡捷向澎湃新闻表示,央行数字货币(CBDC)是一个新生事物,中国在这个领域走在了世界的前列,具备先发优势。去年,中国作为领头羊在数字人民币的试点范围、应用场景和功能拓展方面迈出了新的一步,从而对法币的这种特定数字形态有了更深入的认识,为全面铺开其应用积累了宝贵的经验。

胡捷指出,数字人民币的最大潜在优势,在于可以与智能合约配合应用。“去年,数字人民币引入了智能合约,是突破性的进展,使得数字人民币具备可编程性,从而为支持传统人民币不能支持的特殊商业应用,提供了全新的可能性。”

总的来说,孙扬认为,数字人民币一方面可以降低商户小微企业的交易成本,为老百姓提供硬件、卡片、手机等多种有网、无网多场景便利的支付工具,以提升支付体验;另一方面,可以提升国家和金融监管部门对全社会微观资金流的监管能力,尤其在涉及民生保障、服务实体经济方面的资金支持和成本削减方面,有着里程碑的作用。

探索数字人民币跨境支付

在国际方面,国际清算银行(香港)创新中心联合中国人民银行数字货币研究所、香港金融管理局、泰国中央银行,以及阿联酋中央银行积极开展多边央行数字货币桥项目。

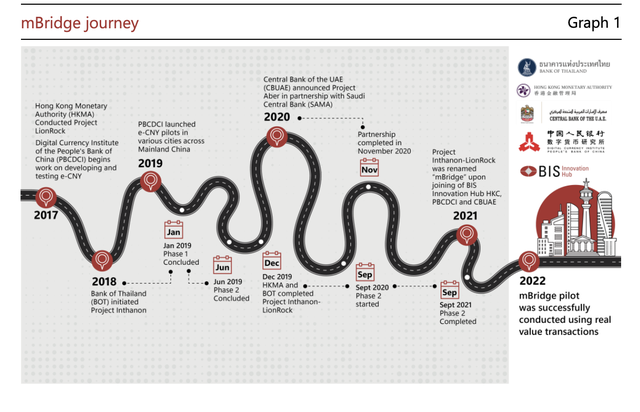

“货币桥”项目的发展历程。图片来自《“货币桥”项目:通过央行数字货币(CBDC)连接各经济体》报告

“货币桥”项目的发展历程。图片来自《“货币桥”项目:通过央行数字货币(CBDC)连接各经济体》报告2022年8月15日至9月23日,来自前述四个国家或地区的20家商业银行参与了为期六个星期的试行。这是至今为止规模最大的跨境央行数字货币试行测试,主要利用“货币桥”项目平台,进行了超过160笔跨境支付和外汇兑换同步交收业务,结算金额折合人民币逾1.5亿元。

孙扬表示,“货币桥”项目能够提升数字人民币的影响力,发挥数字人民币的经验和技术优势。“该项目不仅反映了数字人民币将走出国门,将承担跨境贸易和资金结算的重要工具,对于国家监管跨境资金流动具有重要意义,也有利于通过数字人民币推动人民币国际化、推动一带一路资金流的数字化进程,在货币的数字空间,为人民币的影响力扩大和提升人民币在国际金融体系的参与度上有着重大意义。”

胡捷认为,“货币桥”是未来世界各国的金融系统对接数字人民币系统的中间平台,是数字人民币走向世界的桥梁。积极研究和开发一个合理和适用的技术平台,对于数字人民币赢得世界各国金融机构、商家和消费者的接纳,是必不可少的底层基础。“目前,国际清算银行积极支持中国和其他三个国家、地区共建‘货币桥’,期望中国在这方面的工作为全世界探索CBDC提供经验。”

值得一提的是,1月9日,深圳市地方金融监督管理局在官网发布《关于加快建设深圳国际财富管理中心的意见》,其中提出,深圳支持发展跨境及离岸财富管理业务,将依托中国人民银行金融科技研究院,深入推进数字人民币试点工作,联动香港开展数字人民币跨境支付试点,携手打造数字人民币跨境应用示范区。