关注经济热点

一起实现我们的中国梦

1. 上周美债收益率走势回顾

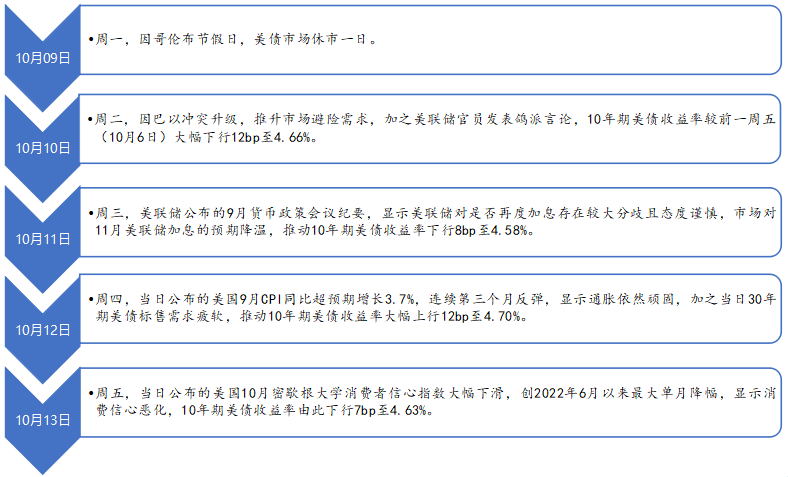

2023年10月9日当周,10年期美债收益率扭转此前快速上冲趋势,在震荡中大幅回落。具体来看:周一,因哥伦布节假日,美债市场休市一日;周二,巴以冲突升级大幅推升市场避险需求,加之美联储官员发表鸽派言论,10年期美债收益率较前一周五(10月6日)大幅下行12bp至4.66%;周三,美联储公布9月货币政策会议纪要,显示美联储对是否再度加息存在较大分歧且态度谨慎,市场对11月美联储加息的预期降温,推动10年期美债收益率下行8bp至4.58%;周四,当日公布的美国9月CPI同比超预期增长3.7%,连续第三个月反弹,显示通胀依然顽固,加之当日30年期美债标售惨淡,推动10年期美债收益率大幅上行12bp至4.70%;周五, 当日公布的美国10月密歇根大学消费者信心指数大幅下滑,创2022年6月以来最大单月降幅,显示消费信心恶化,10年期美债收益率由此下行7bp至4.63%,与前一周五(10月6日)相比下行15bp。

2. 短期走势展望

我们判断,推动本周美债收益率回落的两大主要因素——地缘政治风险以及市场对于货币政策路径偏鸽派的预期,属于暂时性的扰动因素,可持续性不强,后续可能逐渐消退。本轮美债收益率上冲,主要受下半年美国国债发行量显著上升、美债供需失衡,以及对美国经济基本面乐观预期的影响,短期内,考虑到美债供需失衡状况难以扭转、美国经济就业数据韧性仍将保持一段时间、通胀难以快速回落,以及市场抛售美债存在交易惯性等因素,预计10年期美债收益率中枢仍有一定上行压力,不排除有冲击5%的可能性。

3. 10Y-2Y收益率曲线倒挂幅度扩大11bp至41bp

截至10月13日,与前一周五相比,各期限美债收益率普遍下行。其中,1年期、2年期、3年期美债收益率分别下行2bp、4bp和7bp;5年期、7年期、10年期、20年期和30年期美债收益率分别下行10bp、13bp、15bp、16bp和17bp。由此,当周10Y-2Y美债期限利差倒挂幅度扩大11bp至41bp。

4.中美利差倒挂程度扩大4bp至196bp,短期内仍将维持深度倒挂

截至10月13日,与9月28日相比,由于10年期美债收益率上行4bp,而同期10年期中债收益率基本保持不变,中美10年期国债利差倒挂幅度扩大4bp至196bp。短期内,考虑到10年期美债收益率中枢可能还有进一步上行压力,而10年期中债收益率整体将小幅向上震荡,因此预计中美10年期国债利差倒挂程度仍将维持当前的深度水平。

本文作者:研究发展部 白雪

权利及免责声明

本研究报告及相关的信用分析数据、模型、软件、研究观点等所有内容的著作权和其他相关知识产权均归东方金诚所有,东方金诚保留一切与此相关的权利,任何机构及个人未经东方金诚书面授权不得修改、复制、逆向工程、销售、分发、储存、引用或以任何方式传播。未获书面授权的机构及人士不应获取或以任何方式使用本研究报告,东方金诚对本研究报告的未授权使用、超授权使用和非法使用等不当使用行为所造成的一切后果均不承担任何责任。

本研究报告中引用的标明出处的公开资料,其合法性、真实性、准确性、完整性均由资料提供方或/及发布方负责,东方金诚对该等资料进行了合理审慎的核查,但不应视为东方金诚对其合法性、真实性、准确性及完整性提供了任何形式的保证。

本研究报告的结论,是在最初发表本报告日期当日按照东方金诚的研究流程及标准做出的独立判断,遵循了客观、公正的原则,未受第三方组织或个人的干预和影响。东方金诚可能不时补充、修订或更新有关信息,也可能发出其他与本报告所载内容不一致或有不同结论的报告,但没有义务和责任更新本报告并通知报告使用者。

本研究报告仅用于为投资人、发行人等授权使用方提供第三方参考意见,并非是对某种决策的结论或建议;投资者应审慎使用本研究报告,自行对投资行为和投资结果负责,东方金诚不对其承担任何责任。

本声明为本研究报告不可分割的内容,任何使用者使用或引用本报告,应转载本声明。并且,相关引用必须注明来自东方金诚且不得篡改、歪曲或有任何类似性质的修改行为。