关注经济热点

一起实现我们的中国梦

来源:油市小蓝莓

核心观点:震荡偏弱 12月18日美联储如期降息25个BP,和前期市场预期一致,但就资产表现来看稍显悲观,主要体现在对2025年美联储降息节奏的摇摆上,油价绝对价格来看整体仍处窄幅震荡阶段。近期需要关注的一点是,美国产量短期没有增产预期+湾区高开工的背景下,库欣低库存或将持续,我们认为阶段性来看WTI月差仍有上行的空间。

基本面方面,本周美国EIA数据显示,商业原油库存和库欣原油库存双双去库,炼厂开工虽有阶段性回落,但仍处同期高位,北海现货贴水持续偏强,现实依旧较强的背景下,绝对价格方面并未表现的如月差端强势,主要还是市场端认为当下的强显示在未来一段时间内持续性有限。最新的三大机构月报稍调整了2025年的需求增量,整体来看,我们认为2025的弱供需格局并未明显改变。

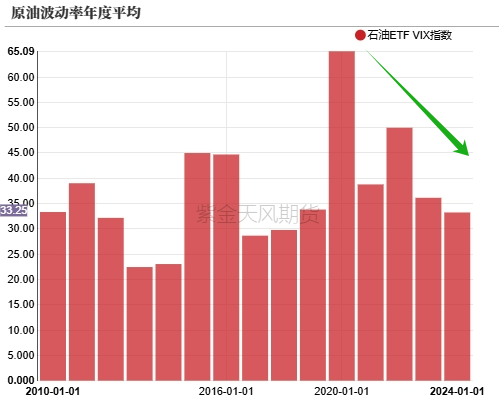

近期的阶段性回落部分观点认为和地缘溢价的回吐有关,即哈马斯方面放出的部分停战言论,我们拉长周期来看可以看出,近五年来虽然地缘事件持续在升高,但是市场对地缘的关注度整体还是有下降态势,这和原油波动率的变化对比来看也有一定的相关性,这也在某种程度体现出市场对于既有变量的“耐受性”,若以此逻辑进一步推演可知,未来既有的地缘事件对油市的冲击或将较前期相比更小,原油波动性的放大需要新的突发事件的加成。

欧佩克产量:偏多 11月初OPEC会议声明将220万桶/日的自愿减产延长一个月,10月落地产量因利比亚回归40万桶/日。较9月有较为明显的升高,补偿减产的措施下,多数国家产量依旧较为克制。

宏观:中性 美联储如期降息25个BP。

SPR:偏空 美国能源部将于2025年4月-5月回购240万桶原油,后续因资金问题停止回购计划。

地缘:偏空 哈马斯释放部分停战言论。

下游需求:中性 柴油旺季检验期内,季节性趋势仍在,暖冬背景下矛盾进一步发酵概率不大。

页岩油:中性 上周产量为1360万桶/日,钻机数持平依旧为482台,中长期对产量的提振作用有限。

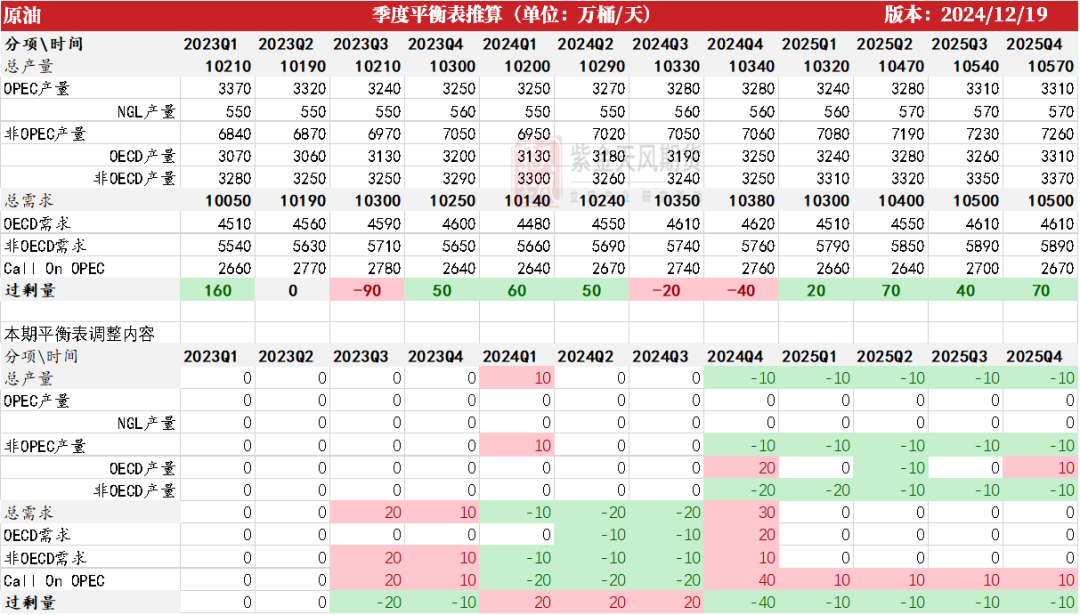

供需平衡表

数据来源:紫金天风期货研究所

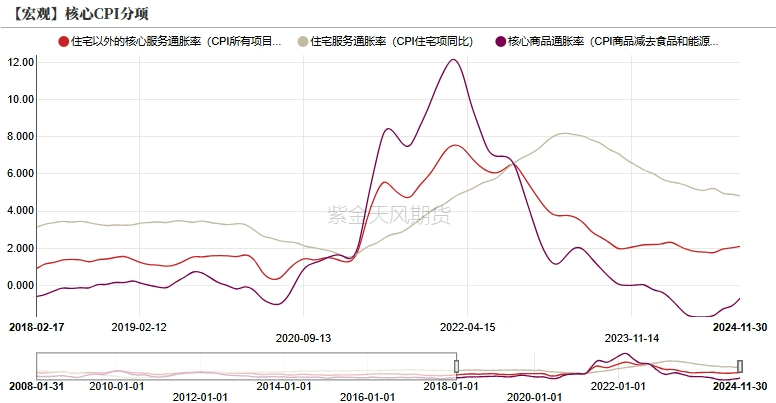

数据来源:紫金天风期货研究所通胀放缓背景下继续降息

美国核心CPI继续维持低位

最新CPI数据显示,美国CPI数据整体符合预期,11月美国CPI数据同比增速为2.7%,核心CPI同比增速保持在3.3%,整体来说符合市场预期。

分项来看,虽然核心商品由于去年的高基数效应同比仍处低位,住宅以外的核心服务通胀率边际仍然下行,这也给后续的美联储降息让渡出了更多的空间。

数据来源:紫金天风期货研究所

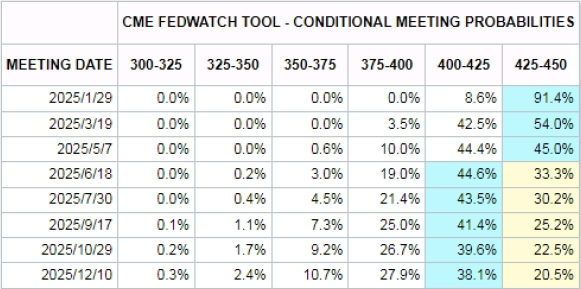

数据来源:紫金天风期货研究所美联储如期降息25bp

12月18日美联储如期降息25个bp,整体如市场前期预期一致,但就对整体资本市场表现来看,还是以偏悲观为主,主要原因还是在远期利率空间的调整,其中美联储对明年降息力度和节奏的担忧带来了部分避险情绪。

当前根据Fed watch基准情形判断,2025年降息为25个基点,当前节点静态评估降息节点在6月。

数据来源:Fed Watch、紫金天风期货研究所

数据来源:Fed Watch、紫金天风期货研究所关注库欣低库存背景下的变数

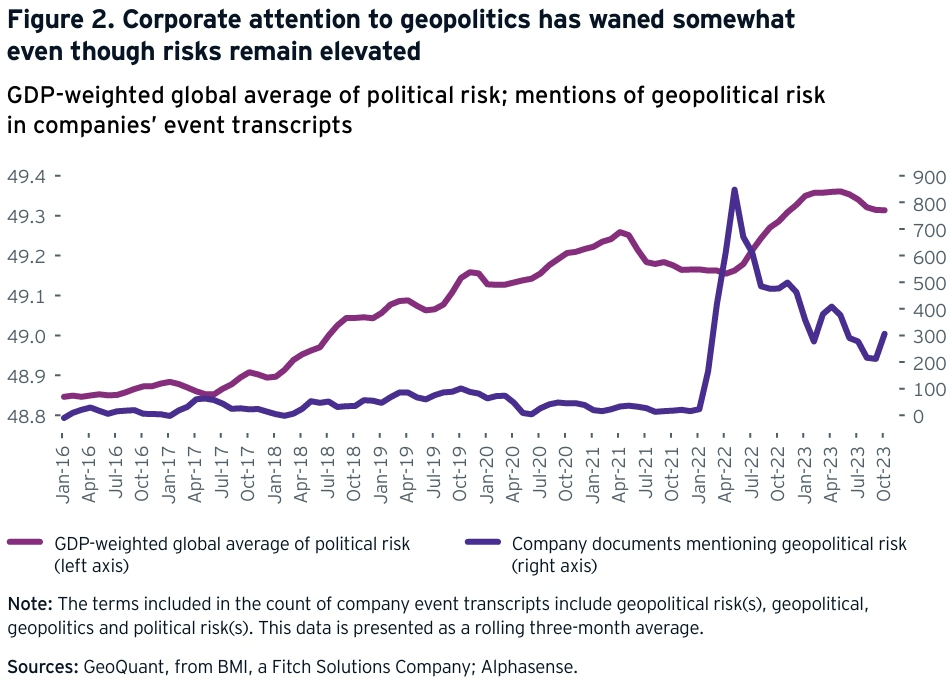

地缘的变与不变

近期的哈马斯的停战言论又带来了一轮阶段性的调整,需要注意的是,长周期来看,虽然地缘风险发生的概率依旧偏高,但是年度周期下原油波动率以及呈现明显的下移。

其中一个方面的考虑是,虽然地缘整体风险较高,但是企业对地缘的关注度下探也是整体地缘波动放缓的一个原因。

数据来源:GeoQuant、紫金天风期货研究所

数据来源:GeoQuant、紫金天风期货研究所三大机构进一步调整2025年增量

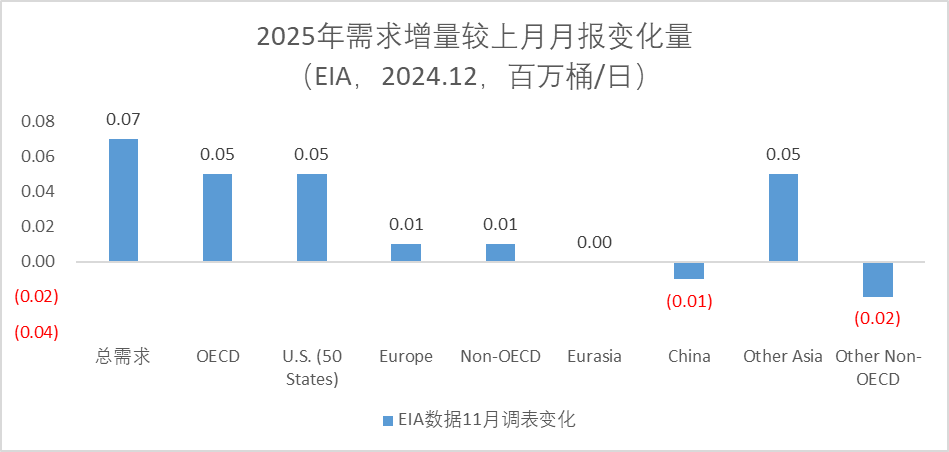

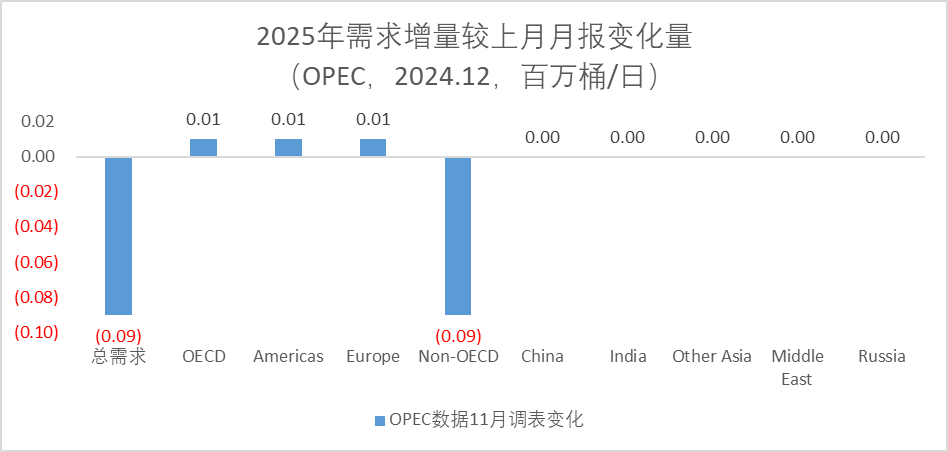

我们在年报中有提到我们以当期三大机构月报作为对2025年基准的增量预期,分别为IEA(99万桶/日)、EIA(122万桶/日)、OPEC(154万桶/日)。

近期最新三大机构月报对未来年度增速有所调整,其中IEA和OPEC分别下修7万桶/日、9万桶/日,EIA上修7万桶/日。

数据来源:Bloomberg,紫金天风期货研究所

数据来源:Bloomberg,紫金天风期货研究所关注库欣低库存下的可能影响

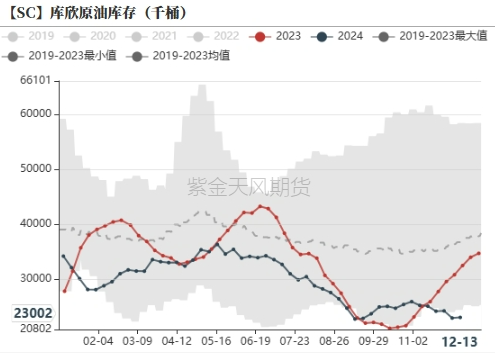

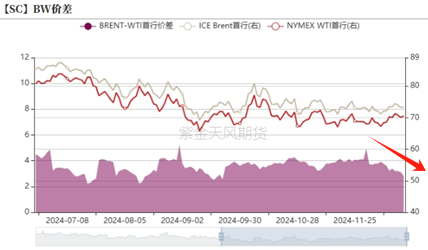

近期区域价差来看,BW价差和EFS价差双双走弱,当前三大原油市场表现来看,WTI>Brent>Dubai较为明显。

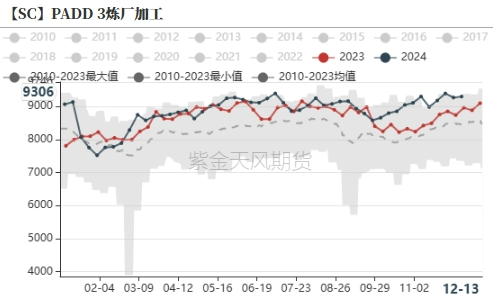

WTI市场持续强势主要原因之一还在于交割区库存问题,当前库欣库存持续居于历史低位,基本面来看,当前美国原油出口仍处于同期高位,美湾炼厂开工也持续居于同期高位,短期来看产量增长有限的情况下,库欣的低库存持续将是大概率事件。

关注后续冬季突发事件如寒潮等带来的边际影响,以及其在WTI月差方面的具体表达。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所价差&持仓

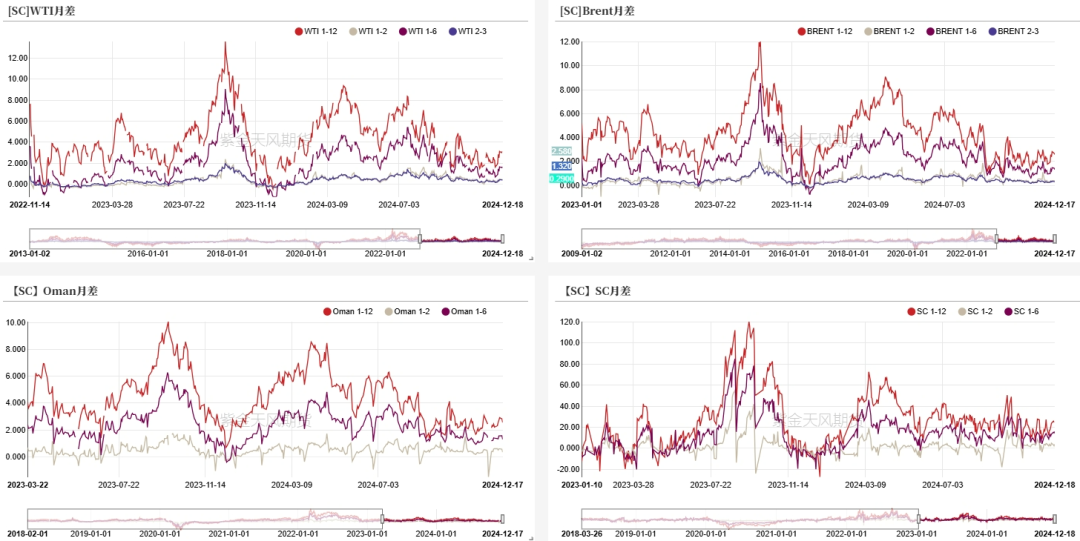

月差近期有所反弹

截至12月18日,WTI近次月价差收于0.41美元/桶,1-6价差为1.6美元/桶;Brent近次月差收为0.34美元/桶,1-6价差收于1.3美元/桶;SC近次月价差收于3.7元/桶。

数据来源:紫金天风期货研究所

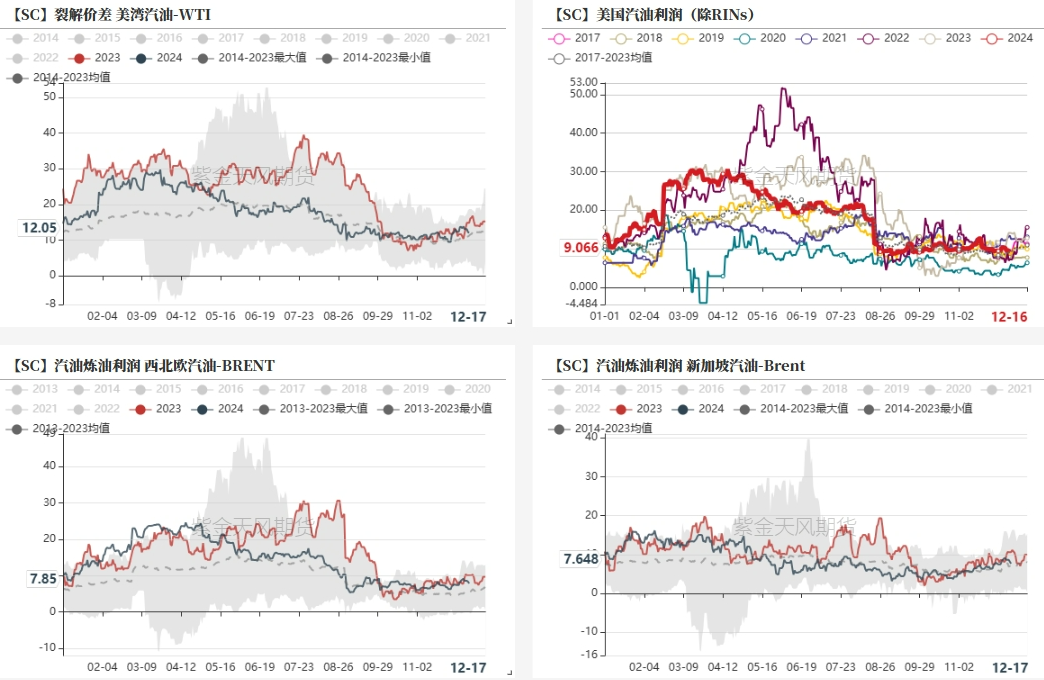

数据来源:紫金天风期货研究所汽油裂差边际有所反弹

数据来源:紫金天风期货研究所

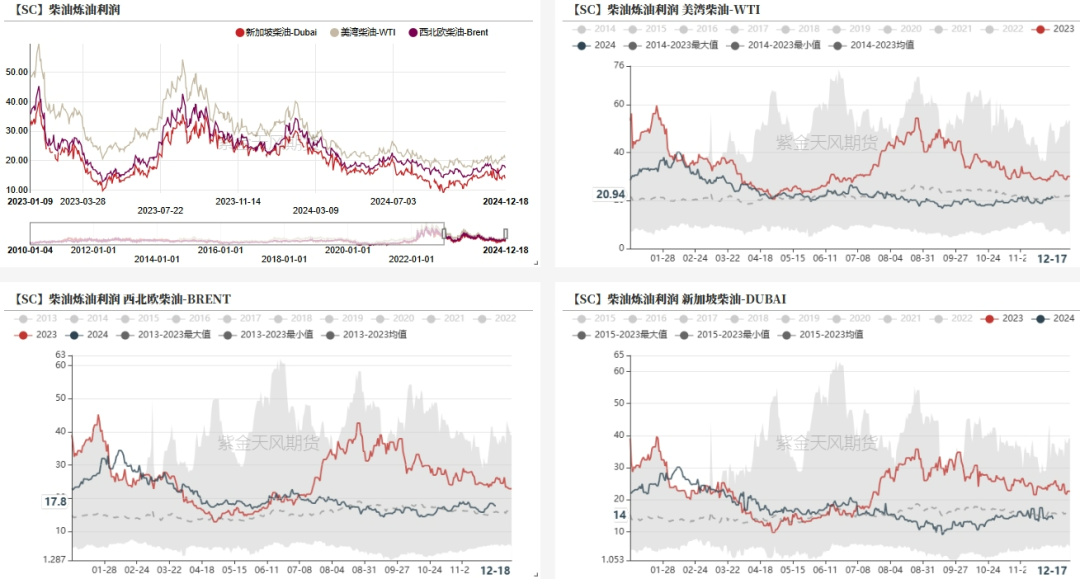

数据来源:紫金天风期货研究所柴油裂差边际有所反弹

数据来源:紫金天风期货研究所

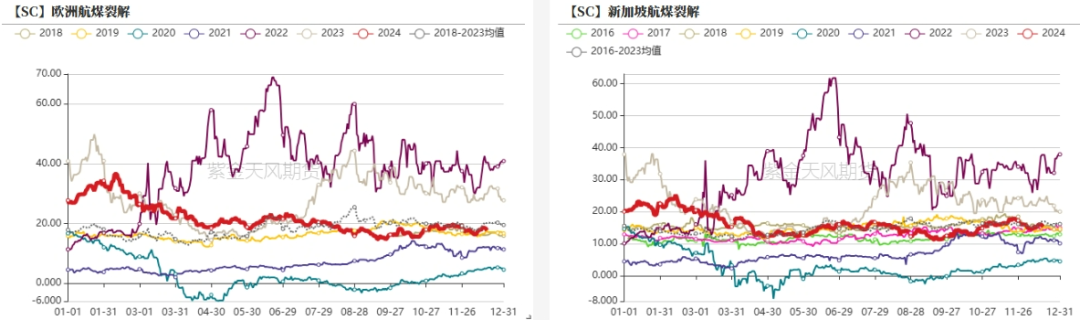

数据来源:紫金天风期货研究所航煤裂差边际有所反弹

数据来源:紫金天风期货研究所

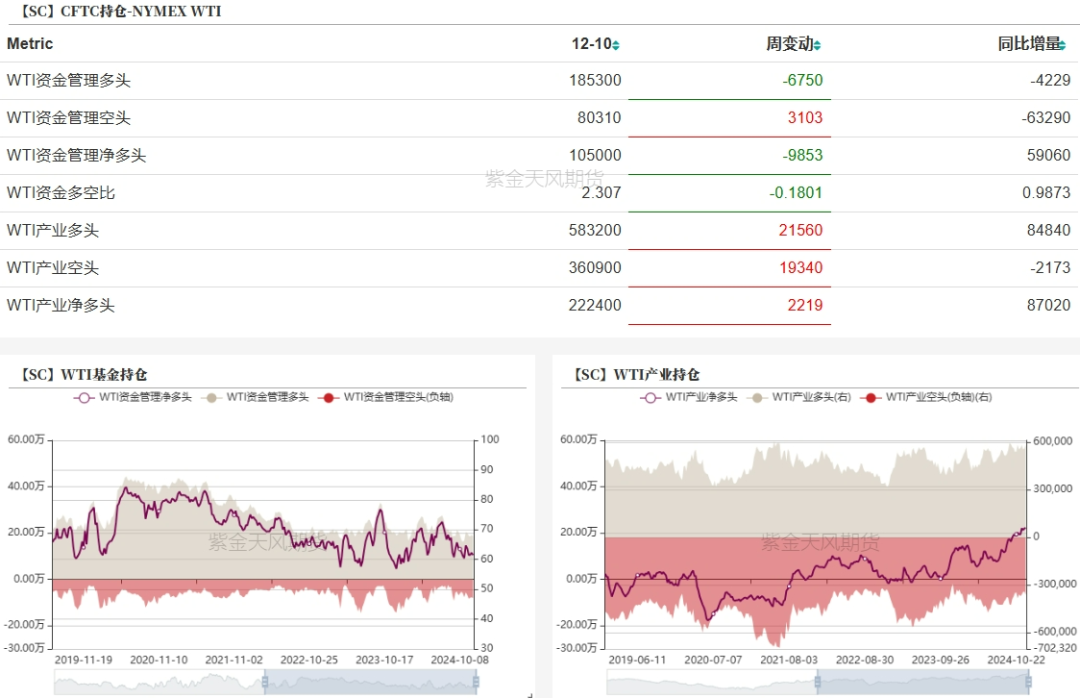

数据来源:紫金天风期货研究所WTI基金净多减少

12月10日当周,WTI资金多头减少6750手,空头增加3103手,净多减少9853手。

数据来源:紫金天风期货研究所

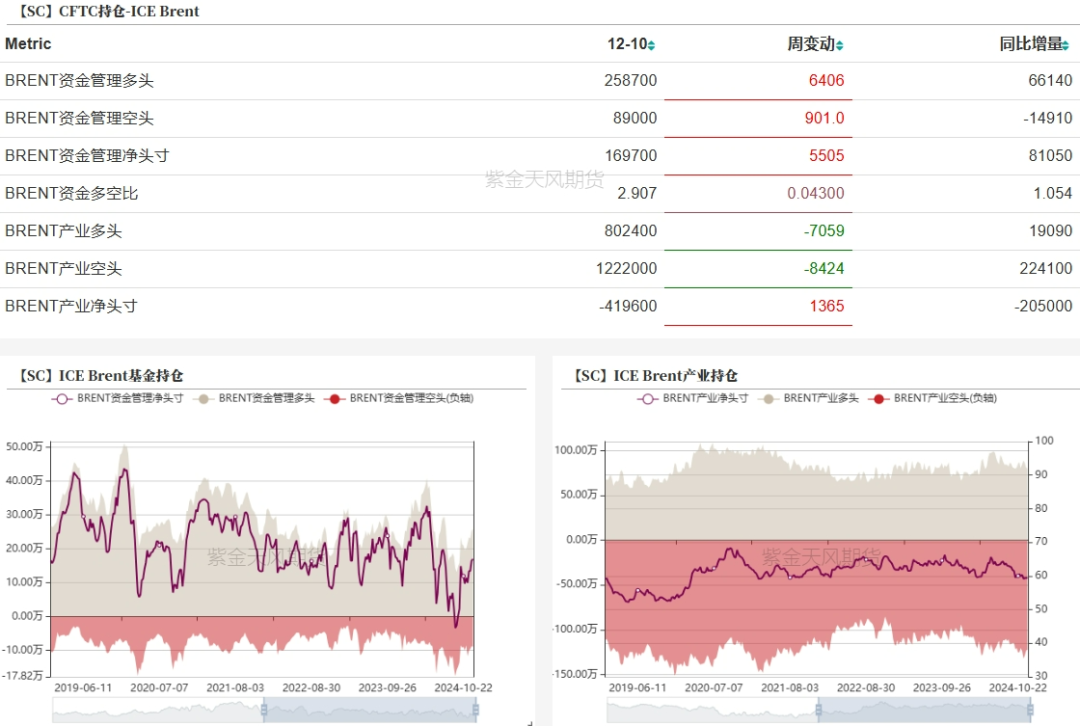

数据来源:紫金天风期货研究所Brent基金净多增加

12月10日当周,Brent资金多头增加6406手,空头减少901手,净多增加5505手。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所 上一篇 通胀担忧重燃 美联储降息前景生变