关注经济热点

一起实现我们的中国梦

来源:紫金天风期货研究所

【20241128】专题:美国对墨西哥加征关税,会对中国的贸易产生多大的影响?

核心观点

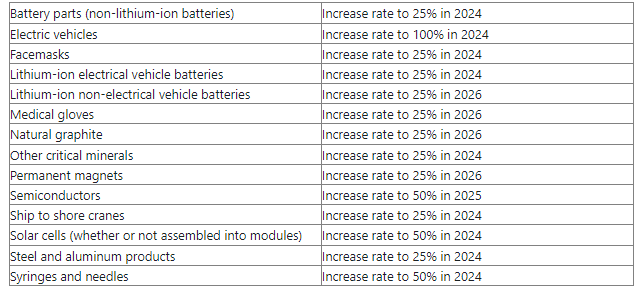

随着美国总统的大选落定,特朗普政府的重返无疑将对我国对外出口,尤其是对美国的出口造成新一轮的挑战。在竞选期间,特朗普曾承诺对所有进口商品征收10%至20%的广泛关税,并威胁取消中国最惠国待遇,对中国进口产品征收超过60%的关税。特别地,针对中国转口贸易的关键地区之一——墨西哥,特朗普政府计划额外征收25%的关税。

总体而言,当前的转口贸易格局中,东盟国家占据主导地位,墨西哥紧随其后。交通运输设备、汽车及其零部件,以及钢铁、铝及其制品等行业将首先受到较大影响。针对墨西哥地区加征关税的措施,可能会促使中国企业寻求其他国家作为转口贸易的新渠道,或直接在美国本土建立工厂以规避关税壁垒。根据特朗普政府的关税政策,仅墨西哥方面的出口变动对中国总出口量的影响可能达到0.64%左右。

正文

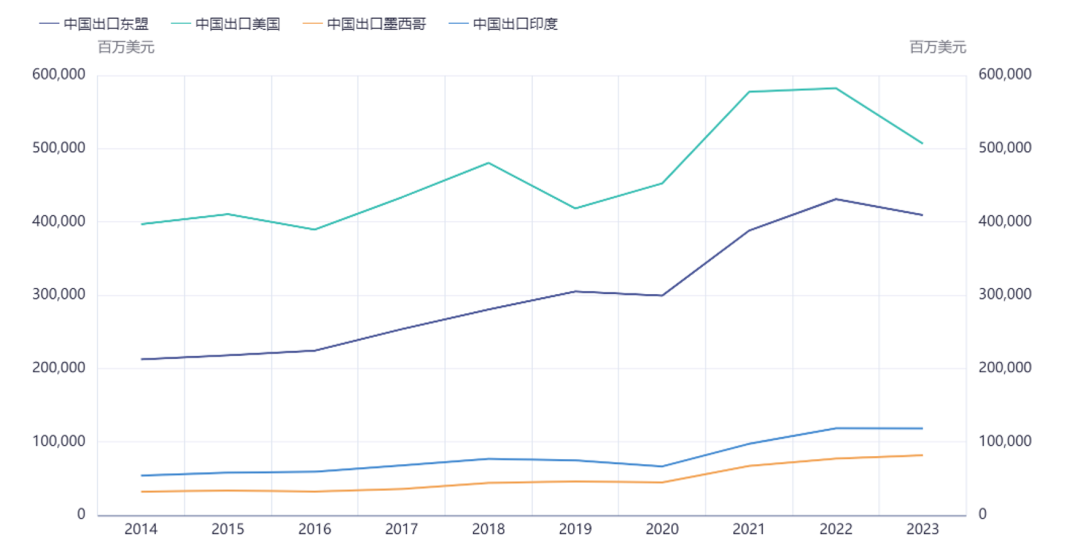

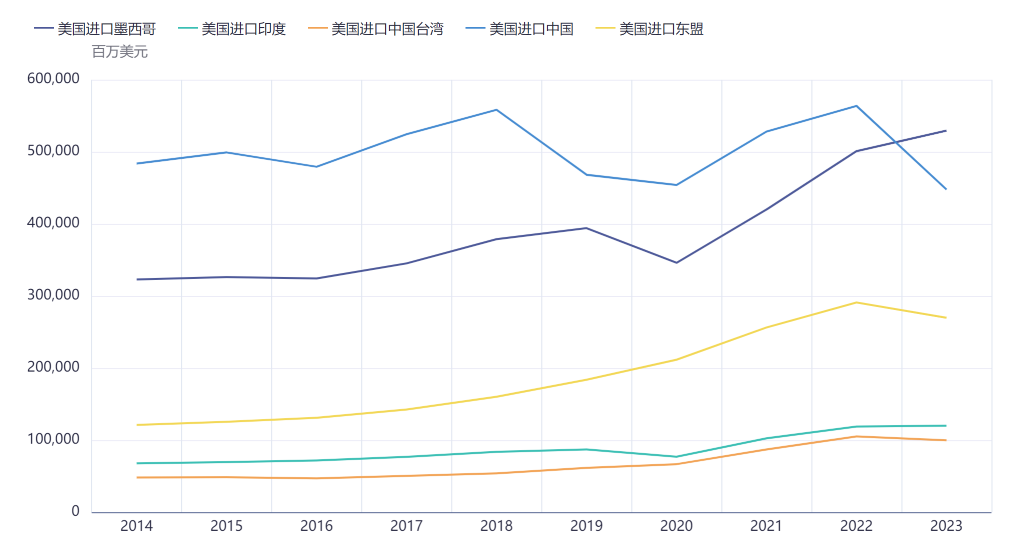

在2017年中美贸易战后,中国对美国出口的路径经历了显著变化,东盟、墨西哥、印度以及中国台湾地区成为了中国出口美国的主要中转地。所谓转口贸易,指的是货物不是直接从原产地运送到目的地,而是先经过其他国家或地区进行转运或轻微加工的一种贸易形式,这样做的目的是为了利用这些国家或地区的贸易政策来降低成本和税收。通过对贸易量数据的分析,我们发现在中美贸易紧张关系加剧之后,中国对东盟、墨西哥、印度和中国台湾地区的出口以及美国从这些地区进口的份额都出现了明显的同步增长,并且这种变化显示出较高的相关性,表明这些地区是中国重要的转口贸易区域。特朗普政府在赢得美国大选后,提到的关税政策相较于2017年更加不利于我国出口,其中包括:取消中国最惠国待遇;对所有进口商品征收10%的关税等。也就是大家熟称的“60%+10%”。

从实际操作来看,特朗普政府第二个任期的关税思路仍旧沿用了第一任期的贸易保护主义思路,即加征高额关税,从而推动美国制造业回流的路径。对华关税政策将比上一个任期更加强硬。但是幅度、范围和时间点目前存在争议。市场现在一致认为,特朗普政府首先会发起贸易调查,类似于上一任期内的201条款(针对全世界洗衣机和太阳能电池板关税),232条款(针对大部分国家钢材和铝关税)和301条款(共计4轮对华关税名单)。其次就是取消我国最惠国待遇。由于这个方案需要过参议院和众议院半数投票,因此所需时间较长,但加税幅度较大,目前最惠国平均税率为3.4%,非最惠国税率为32%。叠加301条款的税率,合计我国加征的关税将超过60%。

图1 301关税条款加征物品清单

数据来源:公开资料整理

数据来源:公开资料整理从当前转口贸易的规模来看,东盟和墨西哥处于领先地位。墨西哥在中国出口中的占比在2023年达到了2.39%,相较于贸易战前增长了约0.87%;同时,美国从墨西哥的进口占比也增长了1.58%,年均增速在四个地区中是最高的。这些数据表明,墨西哥在中国对美转口贸易中扮演着越来越重要的角色,同时也反映了中美贸易摩擦对中国出口流向和结构的影响。

图2 中国出口各个地区金额

数据来源:海关总署、美国经济分析局、东盟统计数据库、紫金天风期货整理

数据来源:海关总署、美国经济分析局、东盟统计数据库、紫金天风期货整理图3 美国进口各个地区金额

数据来源:海关总署、美国经济分析局、东盟统计数据库、紫金天风期货整理

数据来源:海关总署、美国经济分析局、东盟统计数据库、紫金天风期货整理具体来看,转口贸易涉及的品类中,电子产品、集成电路、纺织类产品和钢铁产品等比重较高。这些产品中,电子产品因其高附加值特性,常常成为美国反倾销、反补贴调查的对象。而纺织类产品和轻工产品则因生产过程中需要大量低成本劳动力,而东盟地区凭借其密集且成本较低的劳动力优势,有效降低了生产成本。

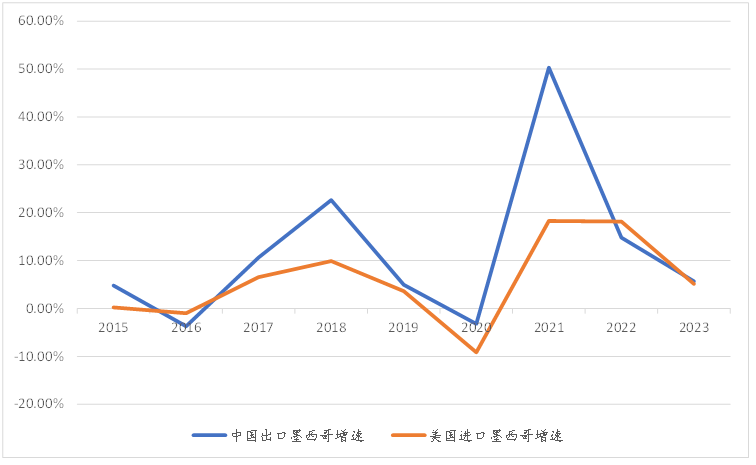

近两年的数据显示,墨西哥从中国进口规模的增速与美国从墨西哥进口的增速呈现出同步上涨的趋势,这一现象进一步验证了转口贸易模式的实际运作。墨西哥因其地理位置靠近美国、劳动力成本较低以及拥有较为完善的工业基础和基础设施,成为转口贸易的重要节点。此外,墨西哥与多个国家和地区签订的自由贸易协定,也为其成为转口贸易优选地提供了政策支持。

图4 中墨出口和墨美出口增速

数据来源:海关总署、美国经济分析局、紫金天风期货整理

数据来源:海关总署、美国经济分析局、紫金天风期货整理墨西哥相较于东盟国家,不仅拥有丰富的自然资源,还具备一个相对完整且多样化的制造业体系。这一体系涵盖了从食品、纺织、制革等轻工业到汽车、钢铁、化工等重化工业。尤为重要的是,墨西哥在2019年5月的232法案中获得了美国对其钢铁和铝产品关税的豁免,这为墨西哥相较于东盟国家的轻工业产品,提供了更多重工业品如汽车、钢材及其制品等进入美国市场的机会。

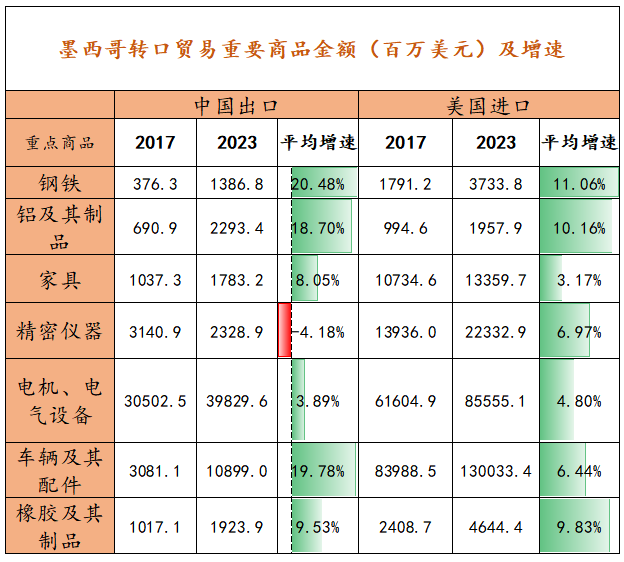

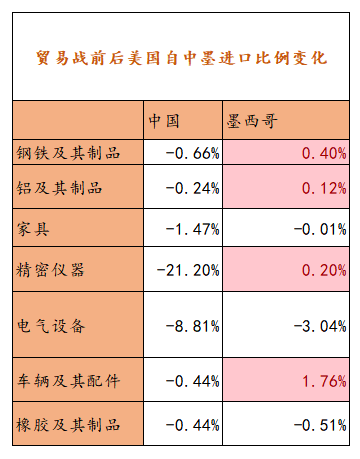

从海关数据来看,中美贸易战前后,美国从中国和墨西哥的进口比例变化中,钢铁、铝、橡胶及其制品,以及车辆及其配件的增速尤为显著。特别是钢铁、铝及其制品和车辆及其配件这三大类商品,中国的出口增速达到了约20%。这些品类由于关税而减少出口至美国的部分,正逐渐被墨西哥通过转口贸易所替代。近两年来,墨西哥从中国进口规模的增速与美国从墨西哥进口的增速呈现出同步上涨的趋势,在中美贸易差额上,墨西哥转口贸易正在逐步填平缺口。

数据来源:海关总署、美国经济分析局、紫金天风期货整理

数据来源:海关总署、美国经济分析局、紫金天风期货整理 数据来源:海关总署、美国经济分析局、紫金天风期货整理

数据来源:海关总署、美国经济分析局、紫金天风期货整理如果特朗普政府确实对加拿大和墨西哥两国实施了25%的额外关税,并结合之前提出的对所有进口商品普遍加征10%关税的提议,我国商品进入美国市场的平均关税水平可能会超过30%。这一水平基本与贸易战期间我国出口至美国商品的平均关税率持平。因此,在短期内,我国通过利用美国关税“低洼”国家进行出口的策略也将遭遇一定程度的阻碍。根据历史海关数据的分析,我国向墨西哥转口的货物将失去价格优势,这部分出口占我国总出口量的大约0.64%。

从长远来看,特朗普政府重返白宫后,全球经济贸易的不确定性将进一步增加,中美贸易关系的脱钩趋势愈发明显,对于那些中国依赖度较低的产品出口,其影响可能会进一步加剧。这要求我国企业在出口策略上进行相应的调整,以适应不断变化的国际贸易环境,增强抵御国际贸易风险的能力。

但是结合往期的数据来看,特朗普政府加税的水分还是存在的。在上轮特朗普政府增表示将对中国出口美国的产品征收45%的关税,最终落地的4个清单中加征的关税最高不超过25%,最终的总税率来到了19.3%。因此我们认为此次加征关税至60%的概率并不大。且美国本轮加税最大的制约在国内的通胀水平,关税政策对于增长和就业的效应为负,同时会有一定的通胀效应,关税条款固然有利于美国部分国内的企业,但中美贸易的脱钩,主要代价是有美国消费者承担。

我国面对特朗普政府的关税威胁,最有可能的反制措施直指美国的通胀等经济问题作为谈判筹码;另一方面我们可以进一步发展供应链的优势,争取更多的利益。天下熙熙皆为利来,天下攘攘皆为利往。

作者:贾瑞斌

从业资格证号:F3041932

交易咨询证号:Z0015195

上一篇 光大期货金融类日报11.28