关注经济热点

一起实现我们的中国梦

近日,维昇药业向港交所递交了IPO申请,拟在香港主板上市,摩根士丹利和Jefferies为其联席保荐人为。此前,维昇药业曾在2022年11月17日、2023年8月16日、2024年3月22日递表均未获通过,本次已是公司第四次申请。

维昇药业成立于2018年11月,目前尚无商业化产品,所有收入均来自利息收入及政府补助。2022年、2023年以及2024年前四个月,维昇药业均处于持续亏损状态,亏损额分别为2.89亿元、2.5亿元、0.6亿元,不到两年半的时间里亏损额已达6亿元。

截至2024年4月30日,公司累计亏损已达14.91亿元。同时,维昇药业在招股书中坦言,2024年预计亏损净额将会显著增加,主要由于技术转移及本地化以及建立核心产品本地化生产能力,研发开支及管理费用将会不断增加。

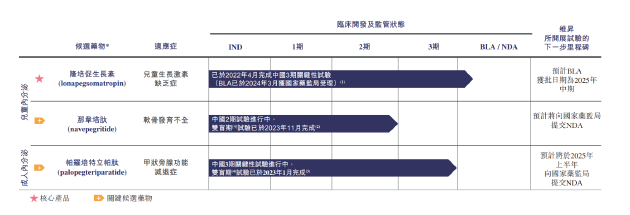

从主营业务看,维昇药业聚焦内分泌疾病,核心产品包括隆培促生长素(lonapegsomatropin)、那韦培肽(navepegritide)、帕罗培特立帕肽(palopegteriparatide),分别用于治疗疗儿童生长激素缺乏症、软骨发育不全、甲状旁腺功能减退症。

其中,距离商业化最近的产品为隆培促生长素,其全球3期关键性试验已完成并获FDA及EMA批准,且BLA已于2024年3月获国家药监局受理。那韦培肽用于治疗软骨发育不全的中国2期临床试验的双盲期试验的主要分析已于2023年11月完成。帕罗培特立帕肽用于治疗成人甲状旁腺功能减退症的3期关键性试验的主要分析已于2023年1月完成,预计将于2025年上半年向国家药监局提交NDA。

值得关注的是,三款在研管线均为公司从海外公司Ascendis Pharma处授权引入,Ascendis Pharma同时也是公司的创始股东。从角色定位看,维昇药业设立的初衷就是Ascendis Pharma为打开中国市场而专门设立的代理公司。

根据授权协议,在研发过程中,维昇药业与Ascendis Pharma应各自按照适用的研究及技术开发计划开展研发活动。维昇药业应就Ascendis Pharma产生的有关费用作出补偿。倘若维升药业严重违反了独家许可(金麒麟分析师)协议(包括进行受限制活动、未能偿还Ascendis Pharma因研发活动而产生的费用),且该重大违约导致Ascendis Pharma蒙受超过200万美元的重大损失,则Ascendis Pharma有权提前90天向维升药业发出书面通知终止该协议。

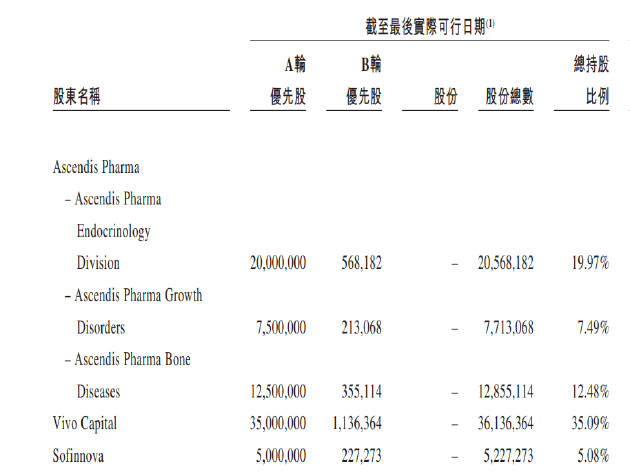

从历史沿革看,维昇药业IPO前仅经历过两轮融资,即于2018年11月与创始股东(包括Ascendis Pharma A/S、Vivo Capital及Sofinnova,Vivo Capital及Sofinnova各自均为Ascendis Pharma A/S的少数股东)订立的A轮融资,以及于2021年1月与奥博资本、维梧资本、红杉中国等外部投资者订立的B轮融资。

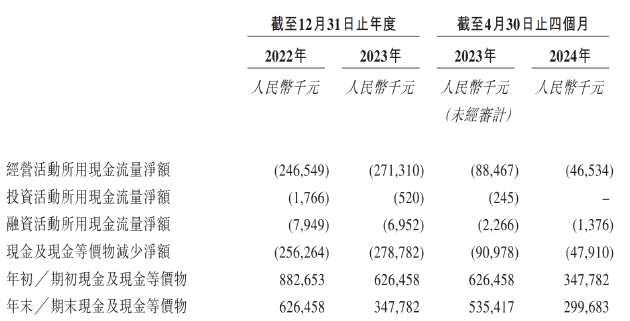

两轮融资,维昇药业共募集了1.9亿美元。然而,由于尚未实现商业化,维昇药业长期处于亏损状态,经营活动产生的现金流量净额长期为负。同时据招股书显示,报告期内,公司投资活动产生的现金流、融资活动产生的现金流同样处于净流出状态。持续失血之下,公司现金储备显著承压,截至2024年4月公司现金及现金等价物仅剩下不足3亿元,大约仅能满足公司维持一年经营。

从股权结构看,尽管B轮融资引进了诸多外部投资者,但Ascendis Pharma A/S、Vivo Capital及Sofinnova仍持有公司的大部分股权,三者持股总额占公司总股本的比例达80.11%。

同时,Ascendis Pharma Endocrinology、Ascendis Pharma Growth Disorders还是维昇药业的主要供应商。2022年至今,两家公司一直在维升药业的前五大供应商名单之中,报告期内采购总额占比分别达43%、31%、35%。

值得关注的是,报告期内,维昇药业已因终止采购合同向Ascendis Pharma支付了一笔不菲的赔偿。招股书显示,2023年2月,鉴于商业化供应战略调整,维昇药业取消了根据承诺及预付款项协议采购储备药物原液的承诺,并因此向向Ascendis Pharma支付了1.07亿元的违约金。

事实上,目前维昇药业仍不具备隆培促生长素、那韦培肽、帕罗培特立帕肽三款在研管线的生产能力,做临床试验还需向大股东Ascendis Pharma购买。据招股书,维昇药业于2023年7月与Ascendis Pharma订立核心产品的技术转移总计划,并于2023年12月与药明生物订立了合作协议,药明生物将作为接收点参与技术转移,未来维昇药业将委托药明生物进行隆培促生长素药物原液的本地商业化供应,技术转移预计将于2026年完成。

根据中国的监管框架,生物制药公司需取得两项单独的BLA方可将进口药物制剂及本地生产的药物制剂商业化。其中,进口BLA仅允许进口及商业化在海外生产的药物制剂,而生产BLA则允许将本地生产的药物制剂商业化。

在Ascendis Pharma向维升药业、药明生物完成技术转移后,仍需等待生产BLA获批。维升药业在招股书中表示,由药明生物生产的核心产品商业化预计于2028年实现。而在此之前,距离上市最近的隆培促生长素的药物套装、自动注射器及拟定于营销活动期间用作展示的若干额外药物均需要维升药业从Ascendis Pharma处进口购买。

综上可见,维昇药业无论是在产品层面、技术层面、股权层面还是经营层面都完全依赖于Ascendis Pharma,在此背景下,维升药业自身的独立性或将面临挑战。

从商业化前景来看,维昇药业距离商业化最近的隆培促生长素不乏强力竞品。资料显示,隆培促生长素每周仅需一次给药,属于长效生长素。而长春高新子公司金赛药业早在2014年就成功研发出全球首个长效重组人生长激素,在国内长效产品上占据的垄断地位已保持十年。

从临床数据看,金赛药业长效水针生长激素年生长速率约为13.41±3.72厘米╱年,而据招股书,维昇药业隆培促生长素年生长速率约为10.66厘米╱年,并未展现出更强的临床价值。值得一提的是,招股书中,公司论证产品优效性对标的是短效(每日注射)人生长激素,或有误导宣传之嫌。

于集采、医保政策的影响,长效生长激素与短效生长激素的治疗费用差异悬殊,用药量相同的情况下,两类产品治疗费用相差超过十倍。面对丰厚的盈利空间,行业内他企业目前也在积极推进长效产品的研发与上市。

其中,国产厂商中特宝生物长效药品已完成临床III期研究且上市申请已获受理,安科生物已进入报产前准备阶段,天境生物伊坦生长激素正在进行Ⅲ期临床。国外厂商,诺和诺德的Sogroya也正于国内进行Ⅲ期临床。

相比于另外两款在研管线,隆培促生长素市场规模大,具有爆品潜力,是维昇药业商业化价值的核心所在。但疗效无法与已占据先发优势,且历经长年市场检验的国货拉开差距的产品能否得到医生、患者的认可还有待时间来证明。