关注经济热点

一起实现我们的中国梦

人身险公司盈利数量较一季度明显增加,共计10家险企扭亏为盈,但亦有中小险企连续亏损,甚至净资产为负以及增资后又现亏损的险企

文|丁艳 杨芮 唐敏安

编辑|袁满

2024年上半年,寿险行业在产品结构的调整过程中,利润缓慢复苏。

受银保渠道“报行合一”、预定利率调整等政策影响,寿险公司整体盈利情况有所改善。经历了一段沉寂期后,4月以来的保险股重拾涨势。从今年以来涨幅来看,中国太保、中国人保、中国人寿、中国平安、新华保险涨幅分别为30.71%、28.21%、20.13%、9.43%、5.32%。上涨背后,主要与上市险企上半年业绩好于市场预期、资产端预期改善等因素相关。

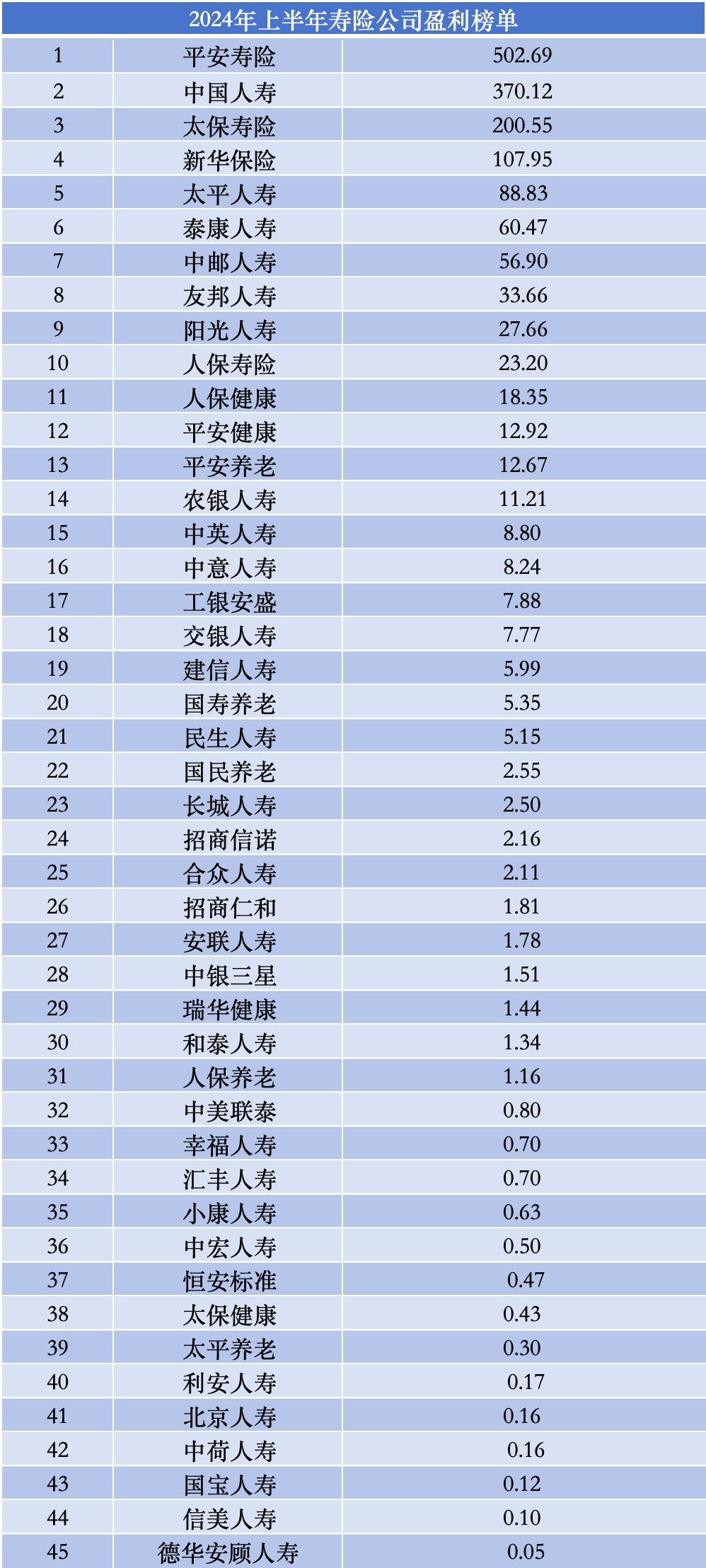

截至目前,已有76家人身险公司对外披露了2024年上半年盈利情况,从其盈利榜单来看,上市险企净利润大多稳居盈利榜单前五名,前五名排序分别为:平安寿险、中国人寿、太保寿险、新华保险和太平人寿,具体如下图:

(数据来源:寿险公司2024年二季度偿付能力报告)

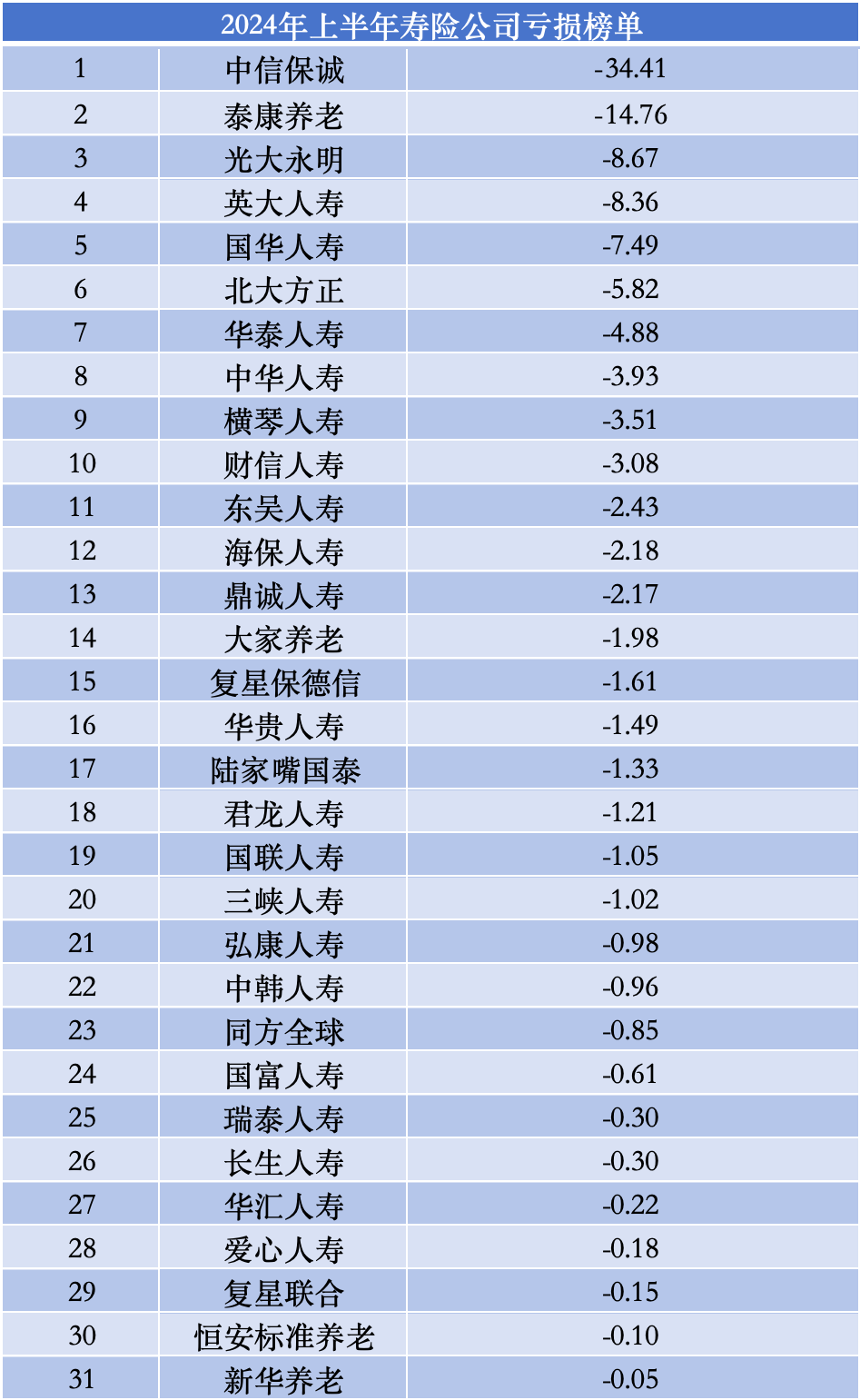

(数据来源:寿险公司2024年二季度偿付能力报告)纵观行业整体,今年上半年76家寿险公司中有45家盈利、31家亏损,较今年一季度业绩情况有所好转,不过仍有超四成寿险公司处于亏损状态。

76家寿险公司亏损榜单的前十名如下图,包括泰康养老、光大永明人寿、英大人寿、国华人寿、北大方正人寿、华泰人寿、中华人寿、横琴人寿、财信人寿等。

(数据来源:寿险公司2024年二季度偿付能力报告)

(数据来源:寿险公司2024年二季度偿付能力报告)9月11日,国务院印发《关于加强监管防范风险推动保险业高质量发展的若干意见》(国发〔2024〕21号)(下称“新‘国十条’”),相较于过往两版保险业“国十条”,此次新“国十条”强调推动保险业“高质量发展”,且在总体要求中,表述由2014年的“坚持完善监管”转变为“坚持从严监管”。

值得关注的是,此次新“国十条”强调,健全市场退出机制,对风险大、不具备持续经营能力的保险机构,收缴金融许可证,依法进入破产清算程序。

一位保险业内精算师分析,若是保险机构亏损较大、无法改革化解风险,且不具备持续经营能力,那可能未来就会被收缴金融许可证,进入破产清算程序。对没有任何业绩和市场竞争力,并持续亏损、消耗股东资本金的保险机构,未来可能面临新的变局。

盈利榜:45家盈利,

10家扭亏为盈

从76家寿险公司2024年上半年盈利榜单前十名来看,大多为头部寿险公司。

其中,平安寿险拔得头筹,净利润为502.69亿元;而同样盈利超200万的寿险公司还有中国人寿和太保寿险,其分别位列盈利榜单第二名、第三名,净利润分别为370.12 亿元、200.55 亿元。

除此之外,盈利榜单第四名到第十名分别为新华保险、太平人寿、泰康人寿、中邮人寿、友邦人寿、阳光人寿、人保寿险,净利润分别为107.95亿元、88.83亿元、60.47亿元、56.90 亿元、33.66 亿元、27.66 亿元、23.20 亿元。

值得关注的是,今年一季度还在亏损榜单第一名的人保寿险,今年上半年其位列寿险公司盈利榜单第十名。彼时,一位业内知情人士表示,人保寿险今年一季度亏损-13.12亿元,主要是基于旧的会计准则,当前新会计准则下一季度盈利38亿元,新旧会计准则之间相差超50亿元。“新旧会计准则下,保险公司报表是否稳定,很考验公司精算水平,能做到相对稳定不易。”

谈及人保寿险净利润增加背后原因,人保寿险总裁肖建友在上半年业绩会上表示,一是因为公司持续优化业务结构,主动降本增效,通过银保渠道积极落实报行合一、压降费用支出等举措,有效降低负债成本,承保业绩也是稳步提升;二是因为公司把握资本市场的机遇,今年二季度,投资业绩在增加。面对利差损,肖建友指出,人保寿险将持续加强产品创新、不断优化产品供给结构,助力负债成本压降。

(数据来源:寿险公司2024年二季度偿付能力报告)

(数据来源:寿险公司2024年二季度偿付能力报告)新业务价值作为寿险经营的核心指标之一,亦是评估公司业务增长潜力的重要指标,今年上半年诸多寿险公司新业务价值均回暖。

从上市险企该指标表现来看,中国人寿新业务价值高达322.62亿元,平安寿险及健康险新业务价值为223.2亿元,太保寿险新业务价值为90.37亿元,太平人寿新业务价值为66.94亿元,人保寿险、新华保险新业务价值分别为39.35亿元、39.02亿元。

得益于银保渠道“报行合一”影响,诸多寿险公司产品结构有所改善,新业务价值率提升。与此同时,今年上半年,人身险公司盈利数量较一季度明显增加,共计有十家险企扭亏为盈,分别为国宝人寿、中宏人寿、合众人寿、瑞华健康、信美人寿、北京人寿、长城人寿、交银人寿、建信人寿、人保寿险。

其中,交银人寿由2024年一季度亏损4.66 亿元,今年上半年盈利高达7.77亿元;建信人寿由2024年一季度亏损-12.53 亿元,今年上半年盈利高达5.99 亿元;长城人寿、合众人寿、瑞华健康由2024年一季度亏损3.55亿元、0.68亿元、1.12亿元,今年上半年盈利2.50 亿元、2.11 亿元、1.44亿元。国宝人寿、中宏人寿、信美人寿、北京人寿分别微利0.12亿元、0.50亿元、0.10亿元、0.16亿元。

同时,有一家寿险公司——长生人寿盈转亏,由今年一季度盈利0.24 亿元转至亏损,其上半年亏损-0.30 亿元。

(数据来源:寿险公司2024年二季度偿付能力报告)

(数据来源:寿险公司2024年二季度偿付能力报告)亏损榜:31家亏损,

中小公司寻钱纾困

对比今年一季度寿险公司亏损榜单前十名来看,新入亏损榜单的有:国华人寿、北大方正人寿、华泰人寿、中华人寿、财信人寿,而陆家嘴国泰、长城人寿、交银人寿、建信人寿、人保寿险则脱离了亏损榜单前十名。

值得关注的是,今年上半年寿险公司亏损榜单前两名较第一季度的亏损额有所扩大,一季度亏损榜单前两名分别为人保寿险、英大人寿,亏损额分别为13.12亿元,12.91亿元。

相比今年新入榜单的高额亏损险企,连续亏损的中小险企更为值得关注,同时还有净资产为负的险企,如鼎诚人寿;亦有增资“输血”后又现亏损的险企,如北大方正人寿。

(数据来源:寿险公司2024年二季度偿付能力报告)

(数据来源:寿险公司2024年二季度偿付能力报告)纵观今年上半年险企亏损榜单,主要以中小寿险公司为主。据一位业内资深精算师表示,今年一季度开门红期间,其销售大多还是利润微薄甚至亏损的业务,这意味着其可能陷入“卖得越多,亏得越多、风险越大”的怪圈中。

同时,部分中小险企净利润下降,受增加计提准备金的影响较大。今年一季度,行业大都以销售增额终身寿险为主,久期较长,准备金对折现率变动比较敏感。随着利率继续下行,准备金上升侵蚀利润。而大公司往往执行了新准则,利率变动进其他综合收益,不影响利润表。

为何中小寿险公司受到的冲击更为明显?百年保险资管董事长杨峻在年初一篇公开撰文中称,受经济周期、竞争环境、经营理念和公司治理等因素影响,一些公司在产品定价中对预定利率、费率和死亡率的假设往往比较激进,导致负债成本过高。比如中小保险公司通常采用监管设定的“预定利率上限”来定价产品,提升竞争力,导致保单成本高企。

行业的“利差损”风险问题正在努力化解过程中。为有效应对行业利差损风险,监管方面重拳出击。8月19日,国家金融监督管理总局(下称“金监总局”)正式下发《关于健全人身保险产品定价机制的通知》,首次提出要建立预定利率与市场利率挂钩及动态调整机制。

与此同时,9月1日起,人身保险普通型产品预定利率将正式从3.0%下降至2.5%;10月1日起,分红型产品预定利率将从2.5%下降至2.0%,万能型最低保证利率从2%降低到1.5%。

此次新“国十条”中首次提出,研究完善与风险挂钩的保单兑付机制。据一位业内精算师表示,要“研究完善与风险挂钩的保单兑付机制”,这其实就是在表达,假如真的发生保险公司资不抵债的重大风险事件,保单的兑付需不需要调整?是继续“刚兑”,还是调整产品利益进行兑付?当前文件里说的只是“研究完善”,所以目前不用担心已经卖出去的保险合同要“打破刚兑”。

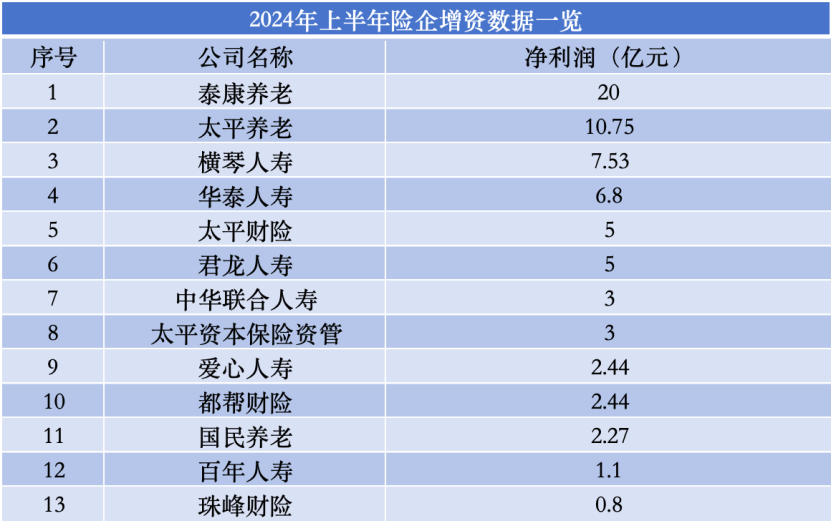

值得关注的是,在经营亏损压力下,部分险企正在寻求各方资金纾解生存困局。据不完全统计,今年上半年,增资、发债补充资本的20家险企中,中小险企占据大多数。其中,横琴人寿、华泰人寿、君龙人寿、中华联合人寿、爱心人寿、国民养老、百年人寿增资分别为7.53亿元、6.8亿元、5亿元、3亿元、2.44亿元、2.27亿元、1.1亿元。

(数据来源:寿险公司2024年二季度偿付能力报告)

(数据来源:寿险公司2024年二季度偿付能力报告)同时,利安人寿、中英人寿等险企则通过发债“补血”偿付能力。其中,利安人寿核心偿付能力从一季度100%大幅提升42个百分点至142%;综合偿付能力从168%上升至252%,环比增加84个百分点。

投资榜:35家公司

投资收益率低于2%

投资收益不仅对保险机构而言异常重要,对于消费者端也备受关注。这是由于投资收益一方面与产品预定利率息息相关,决定着产品的价格;另一方面,随着人身险产品结构切换至含浮动收益的分红险,投资收益就直接决定收益。

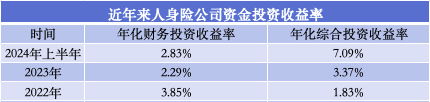

根据日前金融监管总局披露的保险资金上半年运营情况数据,保险资金运营余额达到了30.87万亿元。保险公司年化财务投资收益率为2.87%,年化综合投资收益率为6.91%。其中人身险公司的保险资金运用余额27.71万亿元,年化财务投资收益率为2.83%,年化综合投资收益率为7.09%。

(数据来源:根据金融监管总局数据整理)

(数据来源:根据金融监管总局数据整理)据一位业内精算师分析,财务投资收益率与综合投资收益率出现较大差距,与人身险公司提升债券配置,公允价值提升拉高了综合投资收益相关。而财务投资收益对保险公司当期利润会产生直接影响。

今年人身险公司的财务投资收益率和综合投资收益率呈现较大分化,主要与一些保险公司获得了较好的股票投资浮盈有关,同时还与债券资产重新分类和新旧会计准则转换等因素相关度较高。

回顾上半年上市险企的投资业绩,可以说“踩准”了市场节奏,取得了较好的投资回报。2024年上半年,五家上市险企的总投资收益合计3370.63亿元,同比增长33.29%。

剔除上市险企子公司、未披露报告或数据披露不全的保险公司,从61家非上市人身险公司披露的上半年投资收益率来看,前五家险企投资收益率均超过3%。在人身险公司披露的数据中,外资、银行类险企的投资收益率较高。

位列投资收益率排行前十名的为:中英人寿、长生人寿、幸福人寿、复星联合、中荷人寿、中意人寿、国民养老、和泰人寿、小康人寿、招商仁和。其中,中英人寿的投资收益率为5.10%,其他具体数据如下表所示:

位列投资收益率排行榜后十名的险企为:华泰人寿、北大方正、合众人寿、财信人寿、华汇人寿、恒安标准养老、君龙人寿、泰康养老、大家养老、海保人寿,其中,后五家险企的投资收益率均低于1%,分别为0.74%、0.73%、0.64%、0.64%,海保人寿为负值-0.43%。据统计,在61家非上市人身险公司中,投资收益率在2%以下的有35家。

不过,2024年由于资产重新分类、新旧会计准则切换等原因,今年人身险公司的投资收益率表现较为复杂,单一维度的数值高低并不能全面真实的反映险企投资能力,还要结合利润、偿付能力等综合因素来判断。

另外值得关注的是,此次新“国十条”中提出,稳步开展境内外币保单业务,稳慎推进全球资产配置。北美精算师、精算视觉主理人Alex表示,他近期在业内一起讨论“如何才能让中国保险行业走出利差损风险”这个难题之时,共识是日本当年在经历极低利率环境与严重利差损风险时所采取的一系列举措,其中有一条就是“增加海外投资”,因为海外债券的收益更高,可以缓解日本寿险业的利差损风险。

“当前保险行业面临的问题,与日本有相似之处,目前新‘国十条’亦提及该内容,但未来这一步到底要怎么走、走多快,还需要经过时间的验证。”Alex如是说。

(作者丁艳为《财经》研究员;作者杨芮为《财经》记者;作者唐敏安为《财经》实习生)