关注经济热点

一起实现我们的中国梦

来源:硬核姬老板

周末集中把最近一段时间看的产品、公告和发生的事情(包含八卦)都捋了一下,有了一些新想法,和大伙儿讨论一下。

一、交银施罗德固收条线大调整?

这事是从王艺伟12月初就卸任了交银优选回报、12月7日又把交银择优回报给卸任了说起。

王艺伟管的“回报系列”,不少都是当初交银施罗德的王牌基,她主要是从李娜手里面接过来的。

前任李娜2015-2020年做出了非常优秀的业绩,属于在低波动类中建立了毕竟好的绝对收益口碑。

这之中个人能力是有的,但当初也是有时代红利的---比如打新收益,那些年还是比较丰厚的。

当有这个珠玉在前,继任者难免压力比较大。

王艺伟接了李娜不少基,应该还是被内部比较看好的,毕竟王艺伟当初比较出圈的是自身的宏观研究。

但最近几年好像接连看错,股债都没捞着好。

股:主要围绕着低估值红利、泛消费行业、传媒等;

债:信用债、可转债为主,中短久期信用债和中短久期利率债做底仓,利率债配比其实不算多,长债没太去参与。

这种配置,系列产品确实收益欠佳,特别是债市其实一直是在大牛市的前提下。

24年1月份写过她,当初有点子担心按照这个配法,会不会守不住口碑产品。

这一下就到年底了……

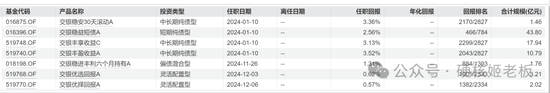

除了王艺伟,发现交银施罗德固收的基金经理最近好像都有所变动。

姜承操作为一个新人基金经理,2024年一口气接了7只基金,掐指一算,上任即巅峰,目前管理规模约80亿。

但这些基金中,交银丰盈收益这只纯债基金,最近又新增了黄莹洁来管。

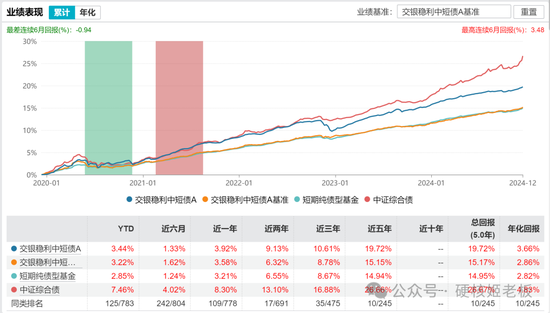

黄莹洁以前也写过,是交易能力比较强的基金经理,进攻性稍强,她的交银稳利中短债做的一直不错的。

此外,交银裕利纯债的连端清在陆续卸产品等。

最近跑了一些策略会,也有和一些人交流过,说交银施罗德可能固收团队在做一些调整,貌似是有新领导加入,开始卷起来了。

也挺好的。

交银施罗德虽然最近几年不怎么支棱,但我一直抱着非常敬佩的心态,但他们家总是有个很奇怪的BUG,就是很多条线都有点虎头蛇尾的。

很多人可能不知道,ETF交银施罗德是起步非常早的,做的也很好,但2009年出现过一个事故后,他们仅在2011年发过ETF后再也不曾涉及。

后续其实主动权益也做的很好,培养出了很多优秀的基金经理,但最近几年稍显发力不足;

债券作为传统强项,这一波牛市,也是啥好处都没捞着。

我一直觉得交银施罗德的底子真的很好,做什么成什么,虽然之前传统强项有点落后,但现在交银投顾的专业性,也是市场上比较认可的。

咋说呢,很希望看见交银施罗德能重现辉煌。

二、洪流入职嘉实后的滑铁卢

看见洪流卸任了嘉实兴锐优选一年后,我第一反应就是看看其他基金的情况。

果然,嘉实阿尔法新增了肖觅、嘉实品质优选新增了李涛,这样以来,洪流只有嘉实欣荣、嘉实价值成长、嘉实瑞虹三年定开是独管了。

作为最早一代做GARP策略(偏价值)的,洪流的巅峰是在圆信永丰基金,自己亲自带的范妍,现在也是基金圈独一份的存在。

结果离开高调加盟嘉实后,没想到业绩会垮成这样……

说实话,我真的觉得洪流是典型的大盘成长风格,最近几年真是是妥妥负阿尔法。

另外洪流的风格 还是比较单一无法适应不同市场的,当初在圆信永丰有个小细节点就是他所管理的基金,几乎都是合管的,所以很早之前,有朋友事质疑过他的含金量。

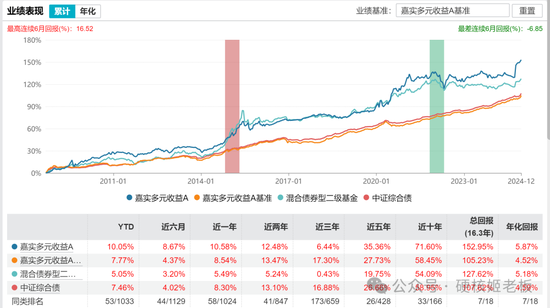

现在也是比较邪门,洪流,李宇昂,董福焱合管的嘉实多元收益的业绩就很好……

我不知道洪流到底走不走哈,但最近三年的业绩如果有新的基金经理加入后,能搞上来,对于基民来说也是一件挺好的事情。

三、工银瑞信和中欧基金的新探索

陈小鹭卸任了所有基金的事情,貌似这周也不少媒体写了。

陈小鹭我好像记得当初挖小而美的基金经理,他的工银国家战略主题是被列入进去的。

陈小鹭历史长期偏好金融地产、周期等,之前是权益投资部宏观研究团队策略组组长,偏周期类的,在某些时间段,肯定是有超额的。

因为最近一年陆续有基金经理离开,我看见有人对工银瑞信有不少抨击。

但我却刚好是对工银瑞信有完全不一样的感受。

工银瑞信有自己的独家优势,这种优势当下是很多基金公司不可替代的,有人可能需要薪酬,但有人可能会更寄托一个完整稳定的平台。

对于他们平台型的打法是不同方向的探索,还是蛮值得观察的---如果他们能复制出一套基金经理流程化、模板化、科学化的模式,那真的可以再对齐下海外的资管的。

这种去明星基金经理化模式不仅工银瑞信一直在做,中欧基金现在聚焦点也在这里。

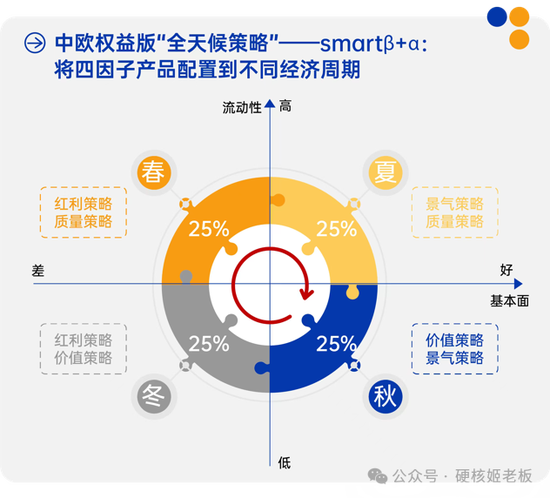

最近策略会或宣传,中欧几乎都是围绕着“四因子”和“工业化”说事。

这两多少有点太宏大,所以刚开始我是真没听懂,但顺下来略知一二:

“工业化”就是参考制造业,让生产流程实际成一套系统,直接让研究员和基金经理,都成为专业化的“螺丝钉”,把自己的长板发挥出来。

“四因子”最粗浅的理解,就是类似A股主流的四大策略,这四大策略几乎能覆盖A股不同市场阶段---相当于是做Smartβ+α的工具化产品。如果按照经济周期的变化,调配策略因子,可能胜率相对来说会好很多。

这种模式做投顾组合的人非常喜欢,觉得提出了一个很不错的解决方案。

2024年,他们发了四个Smartβ+α工具化产品,四个单一工具类,从业绩上来,貌似也还可以,但运行时间不够长,后续多追踪看看。

四、贾成东用职业生涯换的自由

最后想稍微想八一下贾成东。

对于贾成东加盟规模不足千亿申万菱信基金的事情,其实让很多人觉得非常不可思议。

从正常思路来说,一个在大平台做了那么多年且业绩不差的基金经理,怎么会选择小平台呢?

但如果想继续在公募,他当初朋友圈的发言,几乎就暗示可选的余地也不多了,绕开银行系选择券商系,也算是用职业生涯换自由吧……

感觉贾成东也挺头铁、很不“社会”

申万菱信基金能更好~公司和个人匹配度还是比较重要的。

不过有个点,他卸任后的招商行业精选,接任者是李崟,而贾成东今年上半年就提了离职,那么今年以来的业绩贡献度大概率属于李崟。

而这只基金,净值已接近前期新高了,最近三年亏钱的,也几乎都赚回来了。

那么闭环就来了……

对于大平台来说,即便某位基金经理业绩极好,但始终是可以随时可以替代的。

所以后续大型基金公司,谁“平台力”最强,谁后续才能跑的更远。。