关注经济热点

一起实现我们的中国梦

(来源:汇丰晋信基金)

市场上目前有21800余只公募基金产品,真的是让人挑花了眼。新入场的投资者,把仓位从固收类产品换到权益类产品的投资者……很多投资者都产生了一个疑问:市场上涨时,哪种产品更能帮我们更省心地把握机遇?

一、指数基金更贴近市场表现,

投资更省心

指数基金跟踪相应的标的指数,投资相对分散,其表现往往更贴近所投向市场的平均表现。在震荡市,我们往往希望通过主动管理型基金捕捉结构性机会,而在市场普涨阶段,紧跟市场表现的指数基金或是更省心的选择。

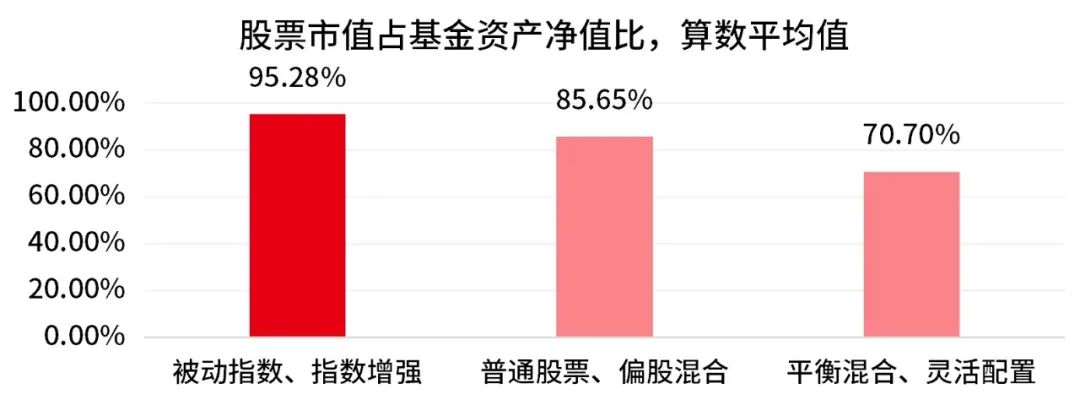

另一方面,如果市场突然出现大幅反弹,重要的因素之一就是更高的股票仓位,因为较高的仓位,有机会帮助投资者及时把握上涨带来的机会。

指数基金的投资目标,通常是尽量复制指数的表现,所以通常会维持较高的股票仓位。

数据来源:Wind,截至2024.6.30。被动指数、指数增强基金,指的是Wind被动指数型、增强指数型基金。普通股票、偏股混合基金,指的是Wind普通股票型、偏股混合型基金。平衡混合、灵活配置基金,指的是Wind平衡混合型、灵活配置型基金。排除未成立的基金及异常状态的基金。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。

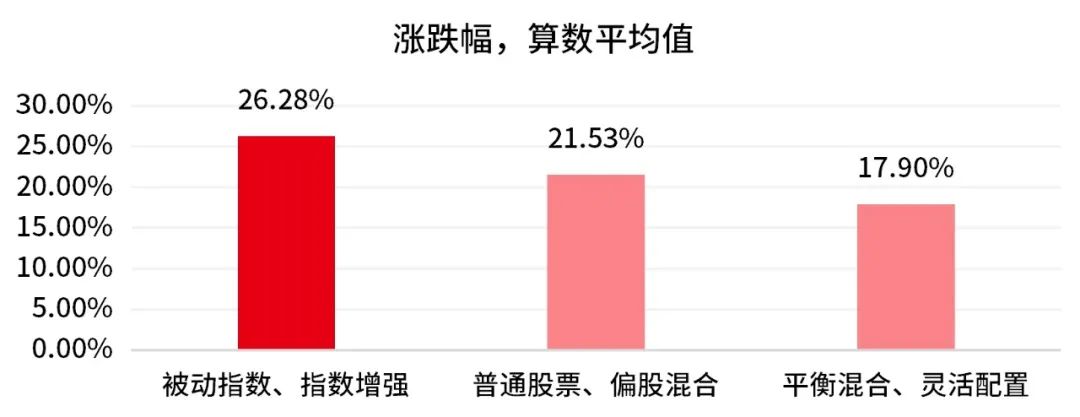

2024年9月末(2024.9.24-2024.9.30),最近一次市场出现普涨行情,代表整体市场的万得全A指数从低位最多反弹了约40%,同期,指数基金的表现也相对较好。

数据来源:Wind,2024.9.24-2024.9.30。被动指数、指数增强基金,指的是Wind被动指数型、增强指数型基金。普通股票、偏股混合基金,指的是Wind普通股票型、偏股混合型基金。平衡混合、灵活配置基金,指的是Wind平衡混合型、灵活配置型基金。排除未成立的基金及异常状态的基金。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。

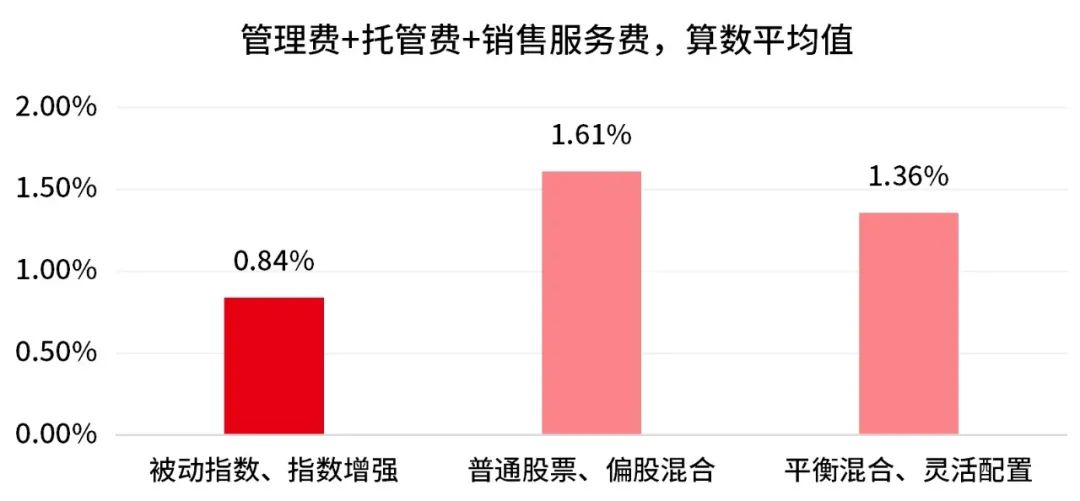

二、指数基金更具成本优势

由于指数基金的投资目标通常是跟踪指数的表现,主要是被动管理,所以指数基金通常具有较低的管理费用等。因此,购买指数基金所支出的成本相对较低。

数据来源:Wind,截至2024.6.30。被动指数、指数增强基金,指的是Wind被动指数型、增强指数型基金。普通股票、偏股混合基金,指的是Wind普通股票型、偏股混合型基金。平衡混合、灵活配置基金,指的是Wind平衡混合型、灵活配置型基金。排除未成立的基金及异常状态的基金。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。

三、指数基金更透明

指数基金相对来说更加透明。

例如,某被动式指数基金,采用完全复制指数的投资策略,按照成份股在标的指数中的基准权重构建指数化投资组合,并根据标的指数成份股及其权重的变化进行相应调整,力争实现基金净值增长率与业绩比较基准之间的日均跟踪偏离度控制在一定范围内的投资目标。

由于指数基金的持仓和表现与所追踪的指数紧密相关,投资者只要关注指数的情况,就可以及时了解指数基金的业绩表现等大致情况,借此做出投资决策。

当然,指数基金对指数并非完全复制,其业绩表现等情况,并不能完全和指数一致。对于指数基金的具体持仓、业绩表现等,可以参考基金公司的定期报告等。

四、汇丰晋信恒生A股行业龙头

指数基金,一站式指数投资的选择

1

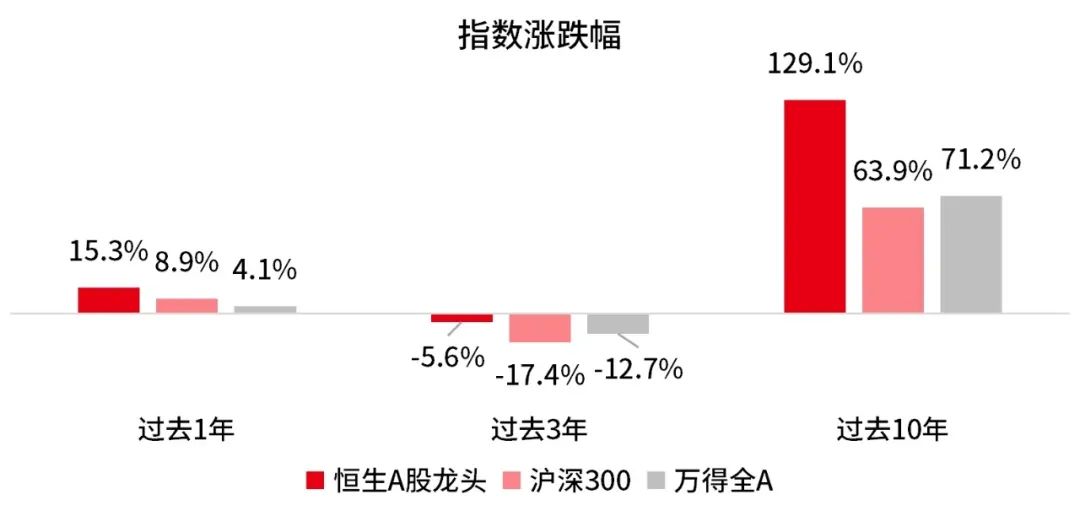

标的指数恒生A股行业龙头指数,短、中、长期均表现较好

恒生A股行业龙头指数,过去1、3 、10年业绩均好于沪深300、万得全A表现。

数据来源: Wind,截至2024.9.30。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。

数据来源: Wind,截至2024.9.30。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。2

“精益求精”,恒生A股行业龙头指数,网罗A股各行业龙头公司

恒生A股行业龙头指数是第⼀只以市值,及包括收入与净盈利的基本因素,作为成份股挑选准则的A股指数。成份股经流通市值调整,并为单个成份股设定百分之⼗的比重上限。

资料来源:恒生指数,截至2024.9.30。https://www.hsi.com.hk/static/uploads/contents/zh_cn/dl_centre/factsheets/chinaindustrytopc.pdf

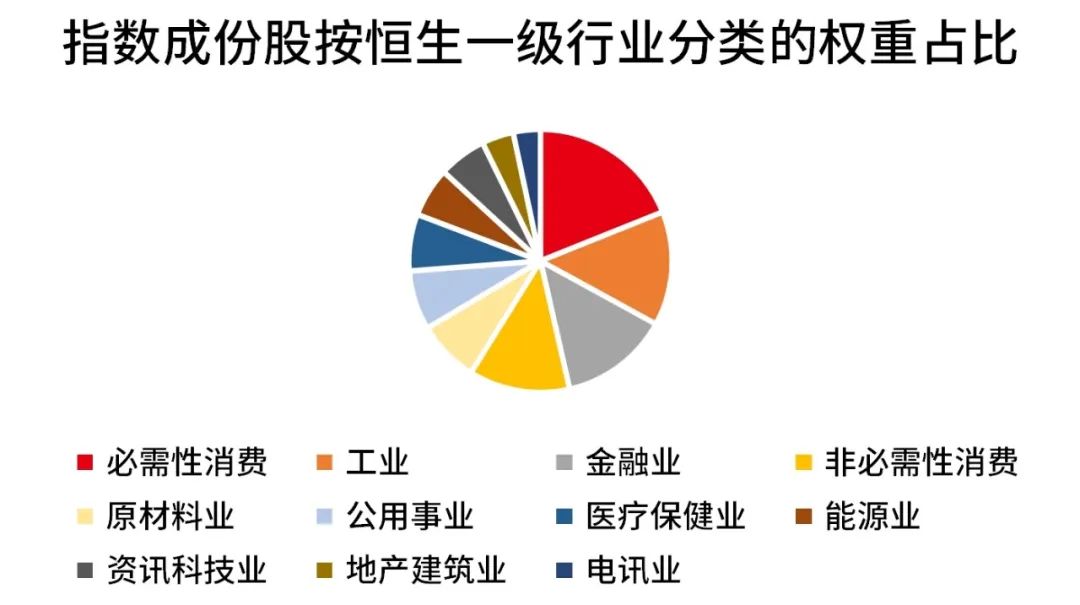

指数精选A股市场在恒生行业分类中每个类别排名前5的公司,为投资者提供一篮子投资行业龙头企业的多元化组合。

数据来源: 恒生指数,截至2024.9.30。https://www.hsi.com.hk/static/uploads/contents/zh_cn/dl_centre/factsheets/chinaindustrytopc.pdf。根据成份股权重,按所属恒生一级行业分类合并计算。具体行业数据为:必需性消费 18.93%,⼯业 14.05%,⾦融业 13.46%,非必需性消费 12.41%,原材料业 7.62%,公⽤事业 7.31%,医疗保健业 6.98%,能源业 6.10%,资讯科技业 5.90%,地产建筑业 3.91%,电讯业 3.33%。

3

汇丰晋信恒生A股行业龙头指数基金,内地唯一追踪该指数的基金

汇丰晋信A股行业龙头指数基金,是当前内地市场上唯一追踪恒生A股行业龙头指数的基金。有望帮助投资者借助指数,捕捉市场上行机遇。

数据来源:Wind,截至2024.9.30。不构成投资建议,过往表现不代表未来,市场有风险,投资需谨慎。

基金A类获权威评级机构三年、五年⭐⭐⭐⭐⭐评级。

数据来源: 招商证券,截至2024.6.30。基金过往表现不代表未来,市场有风险,投资需谨慎。

【基金风险揭示书】

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

本基金作为指数基金特有风险主要来源于三个方面:一是标的指数回报与股票市场平均回报偏离的风险。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。二是标的指数变更的风险。尽管可能性很小,但根据基金合同规定,如出现变更标的指数的情形,本基金将变更标的指数。基于原标的指数的投资政策将会改变,投资组合将随之调整,基金的收益风险特征将与新的标的指数保持一致,投资者须承担此项调整带来的风险与成本。三是基金投资组合回报与标的指数回报偏离的风险。因标的指数成份股调整、增发、配股、分红等,或者因新股认购、基金现金资产拖累、基金交易成本和交易冲击以及基金费用的提取等原因,基金的收益水平相对于标的指数回报率可能出现偏离,从而导致出现跟踪误差风险。

本基金的标的指数编制机构可能停止该指数的服务,从而会对基金投资运作造成不利影响。此外,根据基金合同的约定,出现指数发布机构变更或停止指数发布等情形,基金可能变更标的指数,从而可能面临标的指数变更的风险。

本基金的标的指数成份券可能出现停牌或违约,从而使基金的部分资产无法变现或出现大幅折价,存在对基金净值产生冲击的风险。此外,根据相关规定,本基金运作过程中,当指数成份券发生明显负面事件面临退市或违约风险,且指数编制机构暂未作出调整的,基金管理人将按照持有人利益优先的原则,履行内部决策程序后可对相关成份券进行调整,从而可能产生跟踪偏离、跟踪误差控制未达约定目标的风险。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

本资料仅为宣传用品,不作为任何法律文件,详情请认真阅读基金的基金合同、招募说明书、产品资料概要等法律文件。