关注经济热点

一起实现我们的中国梦

又一起券业并购案正在筹划中。8月21日,国信证券公告称,正筹划收购万和证券控股股东所持的全部53.0892%股权,这也成为监管发声倡导券商通过合并重组做优做强后的第六起券业并购案。据悉,国信证券和万和证券的实控人均为深圳国资委。在业绩方面,两家券商表现悬殊,国信证券的营业收入、净利润等指标位列行业前茅,而万和证券则排名靠后。在业内人士看来,券商合并可实现资源整合,提升服务实体经济的能力,推动资本市场的发展。合并有助于提高行业集中度,形成规模效应,增强券商的抗风险能力。

国信证券大动作

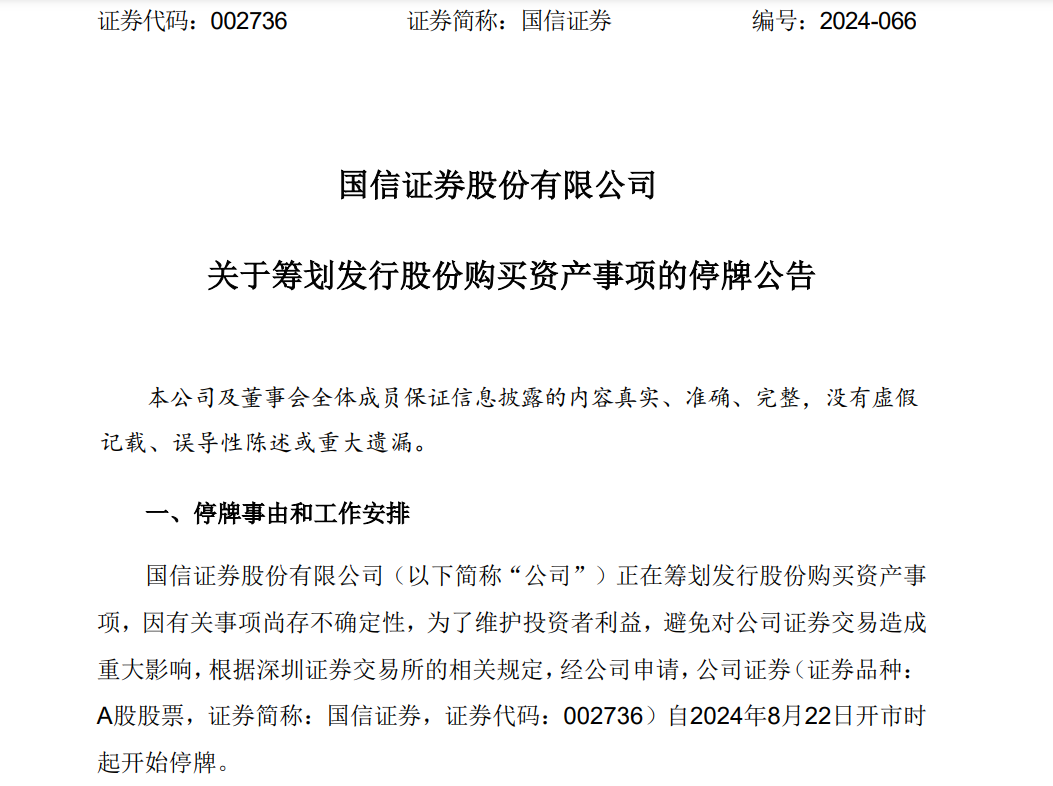

8月21日晚间,国信证券发布关于筹划发行股份购买资产事项的停牌公告。国信证券表示,正筹划收购万和证券股权,初步确定以发行股份的方式购买万和证券控股股东深圳市资本运营集团有限公司(以下简称“深圳市资本运营集团”)持有的万和证券53.0892%的股份。

因有关事项尚存不确定性,为了维护投资者利益,避免对公司证券交易造成重大影响,根据相关规定,国信证券自8月22日开市时起停牌。国信证券还提到,公司预计在不超过10个交易日的时间内披露本次交易方案,即在2024年9月5日前按照相关要求披露有关信息。

图片来源:国信证券

图片来源:国信证券值得一提的是,国信证券和万和证券的实控人均为深圳国资委。天眼查信息显示,深圳市资本运营集团为深圳国资委的全资子公司,而国信证券的大股东——深圳市投资控股有限公司(以下简称“深控投”)也为深圳国资委全资控股的子公司。

国信证券表示,本次交易尚存在不确定性,最终交易对方、标的资产范围等具体方案,应以重组预案或重组报告书披露的信息为准,并敬请广大投资者注意投资风险。

实力悬殊

整体来看,此次合并的双方可谓实力悬殊。

公开信息显示,国信证券前身是1994年6月30日成立的深圳国投证券有限公司,注册资本96.12亿元。2014年12月29日,国信证券首次向社会公开发行股票并在深圳证券交易所上市交易,成为A股上市券商。截至2023年末,深控投持有国信证券33.53%股份,为其第一大股东。在国信证券前十大股东中,还有华润信托、全国社会保障基金理事会、香港中央结算有限公司等。

而万和证券成立于2002年1月,注册资本为22.73亿元。年报数据显示,截至2023年末,万和证券共有8名股东,前5名股东分别为深圳市资本运营集团、深圳市鲲鹏股权投资有限公司、深业集团有限公司、深圳市国有股权经营管理有限公司、深圳市创新投资集团有限公司,持股比例分别为53.09%、24%、7.58%、3.92%、3.44%。

从分支机构情况来看,年报数据显示,截至2023年末,国信证券共有10家子公司、57家分公司、181家证券营业部,分布于全国117个城市和地区。同期,万和证券共有2家子公司、27家分公司、25家证券营业部,整体网点分布在全国18个省市地区。

业绩方面,国信证券同样遥遥领先。年报数据显示,截至2023年末,国信证券实现营业收入173.17亿元,同比增长9.08%;归母净利润64.27亿元,同比增长5.57%。同期,万和证券营业收入4.99亿元,环比增长175.54%,净利润5874.94万元,较前一年度扭亏为盈。

另据东方财富Choice数据统计,2023年,国信证券总资产、总营收、净利润在行业120家券商中分别排名第13、第13、第8。同期,万和证券在上述3项指标的排名分别为第87、第94、第86。若将两家券商的上述数据加和,则同期排名变为第12、第12、第8。换句话说,即使并购完成,对国信证券的业绩影响或并不显著。

图片来源:国信证券官网

图片来源:国信证券官网具体业务来看,2023年,国信证券的财富管理与机构业务、投资与交易业务、其他业务、投资银行业务、资产管理业务分别收入74.68亿元、53.31亿元、25.67亿元、14.19亿元、5.31亿元。同期,万和证券的经纪业务手续费净收入、投资银行业务手续费净收入、资产管理业务手续费净收入分别为8779.37万元、7865.7万元、1322.69万元。

在中国企业资本联盟中国区首席经济学家柏文喜看来,此次并购对国信证券而言可以带来规模效应,增强公司的市场竞争力和行业地位。通过整合双方资源,国信证券可能在业务拓展、客户服务、风险管理等方面有所提升。而对万和证券而言,成为国信证券的一部分或会获得更多的资源支持和市场机会,有助于提高其业务能力和市场影响力,同时,万和证券也会受益于国信证券的品牌效应和业务协同。

券业并购进行时

从行业情况来看,此次国信证券拟收购万和证券股权,已是监管发声倡导加快培育一流投资银行和投资机构后,券商行业第六起并购案。

自2023年10月底召开的中央金融工作会议提出“加快建设金融强国”“培育一流投资银行和投资机构”以来,同年11月,中国证监会也表示,大力推动提高上市公司质量,优化再融资和并购重组机制,巩固深化常态化退市机制,支持上市公司转型升级、做优做强;要加强行业机构内部治理,回归本源,稳健发展,加快培育一流投资银行和投资机构。

在监管倡导之下,当前已有“浙商+国都”“国联+民生”“西部+国融”“平安+方正”“太平洋+华创”相继发布相关合并/重组计划。不过,当前尚未有相关机构完成合并重组事项。

财经评论员郭施亮表示,当前券业已有六起并购案,这对券商行业而言,有利于释放出并购红利的机会。从目前来看,券商并购潮将对中小券商构成利好,但对大型券商的影响则相对中性。预计未来券商并购潮仍将延续,券商行业或会进一步释放出红利空间,提升行业的投资机会。

柏文喜也提到,券商合并可实现资源整合,提升服务实体经济的能力,推动资本市场的发展。合并有助于提高行业集中度,形成规模效应,增强券商的抗风险能力。同时,合并还可促进业务创新和差异化发展,通过优势互补,提升券商的综合服务水平,满足客户多样化的金融需求。这对于提升国内券商在国际金融市场的地位和影响力具有重要意义。